카드사·캐피탈사 유동성 위험관리 강화…이사회 보고 의무화

캐피탈사 등 비(非) 카드사의 레버리지 한도는 기존 10배에서 8배로 줄어든다.

금융위원회와 금융감독원은 이 같은 내용의 여전사 유동성 관리 강화 방안을 21일 발표했다.

여전사는 수신 기능 없이 여신 업무만을 영위하는 금융사를 말한다.

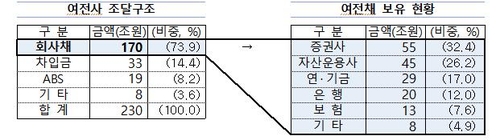

자금조달시 회사채(여전채) 발행 비중이 높아 부실화할 경우 여전채를 보유한 금융사 등으로 전이, 확대된다는 위험이 있다.

특히 코로나19 같은 충격이 발생할 경우 여전사가 금융시스템 위험 전파통로로 작동할 수 있다는 지적이 이어져 왔다.

또 문제가 발생하면 중·저신용자를 대상으로 한 자금 공급이 감소하고, 민간소비와 기업 설비투자가 위축돼 실물경제에도 악영향을 미칠 우려도 있다고 금융당국은 설명했다.

여전사 경영진은 유동성 리스크 관리 절차와 세부 기준을 마련하고, 리스크 변동 현황을 점검해 이를 이사회에 정기적으로 보고해야 한다.

이사회는 회사의 유동성 리스크 관리전략을 승인하는 등 전반적인 사항을 총괄한다.

회사는 위기상황 분석 시나리오를 마련해 주기적으로 점검하는 한편, 비상자금 조달계획도 수립해 운영해야 한다.

모범규준 적용 대상은 회사채를 발행하는 여전사와 자산규모 1천억원 이상인 여전사로, 총 120개사 중 56개사가 해당한다.

총자산 기준으로 99.4%에 이른다.

이와 함께 올해 중 여전사의 유동성 리스크 경영공시가 강화되고, 유동성 모니터링 지표도 확대·개편된다.

현재 여전사는 자금조달 현황, 자산·부채 만기 구조 등 정량지표만 공시하고 있어 유동성 리스크 관리현황, 감독규제 준수현황 등 정성지표도 공시하는 은행 등 타업권에 비해 공시가 미흡하다는 지적이 있었다.

앞으로 여전사도 정성지표를 포함하는 등 은행권과 비슷한 수준으로 공시범위가 확대된다.

또 코로나19 사례를 분석해 기존 유동성 평가 계량지표 중 실효성이 미흡한 지표는 삭제하고 유의성이 높은 지표를 신설한다.

비계량평가 항목도 보완하기로 했다.

금융당국은 여전사의 과도한 외형 확대를 방지하기 위해 레버리지(총자산/자기자본) 한도를 규제하고 있다.

카드사의 레버리지 한도는 8배, 캐피탈사는 10배로 운영된다.

그러나 작년 3월 유동성 위기를 경험한 캐피탈사의 경우, 레버리지 한도가 카드사보다 높다는 지적에 따라 캐피탈사의 레버리지 한도도 줄이기로 했다.

2022∼2024년 중 9배로, 2025년 이후에는 8배로 축소된다.

단계적 축소는 자본확충과 포트폴리오 조정 기간, 법정 최고금리 인하에 따른 중·저신용자 대출 여력 확보 등을 고려한 조치로, 금융당국은 이달 중 관련 규정변경을 예고할 방침이다.

/연합뉴스

-

기사 스크랩

-

공유

-

프린트

!['매그니피센트7' 실적 먹구름…지수 혼조 [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202404/01.36519299.1.jpg)