삼성전자 M&A 타깃은 車반도체…NXP·TI·르네사스 '유력'

일각선 "삼성 이미 사업장 실사"

하만 이후 빅딜 기대감 커져

"반도체 외에도 M&A 검토"

최윤호 삼성전자 최고재무책임자(CFO·사장)가 지난 28일 열린 콘퍼런스콜에서 M&A 추진을 공식화하자 시장의 눈길이 자동차 반도체 업계에 쏠리고 있다. 삼성전자가 M&A를 통해 시너지를 얻을 수 있는 핵심 사업이라는 이유에서다. 투자은행(IB) 업계는 최 사장이 “많은 준비가 진행된 상태”라고 발언한 데 주목하고 있다. 삼성이 기한까지 제시한 것 역시 딜이 상당 부분 진척됐다는 신호로 받아들이고 있다.

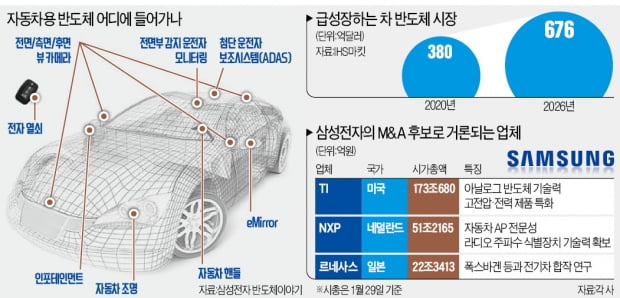

왜 차량용 반도체인가

31일 삼성전자와 M&A업계에 따르면 인수 물망에 오른 기업들은 네덜란드의 NXP, 미국의 텍사스인스트루먼트(TI), 일본의 르네사스다. 업계에서는 삼성전자가 NXP 인수를 검토 중이라는 설이 꾸준히 제기돼왔지만 삼성전자는 오래전부터 복수의 기업 중에서 가장 조건에 맞는 대상을 물색해온 것으로 알려졌다. 한 IB업계 관계자는 “2019년 삼성전자 측에서 이미 NXP와 TI 사업장을 실사했다”고 말했다. 최 사장도 콘퍼런스콜에서 “지난 3년 동안 지속적으로 M&A 대상을 매우 신중히 검토해왔다”고 설명했다.삼성전자가 자동차 반도체를 점 찍은 이유는 성장성 때문이다. 시장조사기관 가트너에 따르면 2018년 자동차 한 대에 들어가는 반도체는 400달러어치 수준이었지만 자율주행차가 대중화되는 2024년에는 대당 1000달러어치를 넘을 것으로 예측된다. 보수적인 자동차업계 특성상 반도체를 납품할 때까지 장기간 검증이 필수다. 기존 업체를 인수하는 게 더 효과적이라는 분석이다.

삼성이 검토 중인 업체마다 강점이 있다. 차량용 애플리케이션프로세서(AP), 인포테인먼트 등 기술 역량이 뛰어난 NXP는 하만과의 시너지가 클 것으로 예상된다. TI는 아날로그 반도체 노하우를 활용해 고전압에 강한 반도체 제조기술에 특화됐다. 강한 전류가 흐르는 전기차용 반도체에 필수적인 기술이다.

르네사스는 마이크로컨트롤러유닛(MCU) 분야 선두 업체다. 차량용 반도체 시장에서 가장 큰 비중(30%)을 차지하는 부품이다. 르네사스의 MCU 점유율은 31%로 NXP와 어깨를 나란히 한다. 2018년 반도체 설계 업체인 IDT를 인수해 자율주행 반도체 역량도 키웠다. 다만 경색된 한·일 관계와 기업문화 차이 등이 걸림돌로 지목된다.

빅딜 여럿 나올 수도

삼성전자 고위 관계자는 M&A에 대해 “뜸을 들이고 있는 상태”라고 말했다. 업계에서도 삼성전자가 기한까지 제시할 정도로 진도가 나갔다고 보고 있다. 이재용 삼성전자 부회장이 최근 옥중 메시지를 통해 “제가 처한 상황과 관계없이 삼성은 가야 할 길을 계속 가야 한다”고 강조하면서 총수 공백에 따른 딜 중단 우려도 불식시켰다.업계에선 하만 인수 이후 가장 큰 규모의 딜이 탄생할 것이라는 예측이 지배적이다. TI의 시가총액만 해도 173조680억원에 달한다. NXP(51조2165억원), 르네사스(22조3413억원)도 덩치가 작지 않다. 삼성전자의 여력도 충분하다. 현금성 자산만 116조원(지난해 3분기 말 기준)에 달한다. M&A가 여러 건 성사될 가능성도 있다. 삼성전자 관계자는 “반도체 외에도 다양한 분야 M&A를 긍정적으로 검토하고 있다”고 밝혔다.

박재근 한양대 융합전자공학부 교수는 “2030년께 매년 신규 전기차가 3억 대씩 쏟아져나와 고속 AP가 한 대당 3개만 들어가도 10억 개가 필요하다”며 “자율주행차 진입 단계인 지금 차량용 반도체 회사를 인수하면 시장을 선점하기 유리해질 것”이라고 설명했다.

이수빈 기자 lsb@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![하루 만에 550조원 증발…실적·물가 압력에 기술주 투매 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240206081554930.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)

![[신간] 로마 제국이 '최고 국가'로 우뚝 서기까지…'팍스'](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36477517.3.jpg)