KB가 품은 부코핀은행 주가 4배 뛰자…2대 주주 "지분 못 잃어"

◆전 최대주주 “KB 인수 손해 1.6조”

2018년 부코핀은행에 첫 지분 투자를 한 국민은행은 지난해 7,8월 유상증자를 거쳐 총 67%의 지분을 보유한 대주주가 됐다. 이 과정에서 기존 대주주 보소와그룹 지분은 20%대에서 11.6%로 내렸다. OJK는 보소와그룹에 올해 8월까지 남은 보유 지분을 전량 매각하라는 명령도 내렸다. 그러나 회사가 이에 불복해 민사·행정 소송(매각 명령 취소)을 내면서 상황은 부투명해졌다.

국민은행은 당혹스럽다는 입장이다. 현지 심사를 통과해 최대주주에 올랐고, 인수 뒤 부코핀은행이 정상화됐기 때문이다. 인수 대금(4000억원대)에 비해 청구 가격도 과도하는 설명이다. 국민은행 관계자는 “부코핀은행은 유동성 위기를 겪고 있었고 인수가 안됐더라면 자본 잠식이 됐을 것”이라며 “인니 정부가 경영권 인수를 적극 지지했다”고 설명했다.

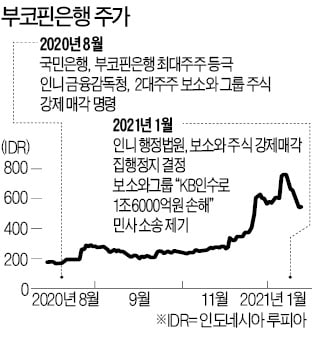

인수 후 은행 주가가 급등한 것이 되레 발목을 잡았다는 평가도 나온다. 국민은행 인수 당시 주당 189루피아였던 주가가 이달 중순 770루피아까지 올랐다. 반년만에 네 배 가량의 평가 이익이 난 것이다. 은행 인수 뒤 신용등급이 오르고(피치 기준 AA-→AAA) 예수금이 늘어난 게 긍정적으로 작용했다는 설명이다.

이후 보소와그룹과의 법적 분쟁 소식이 전해졌다. 소송 사실이 악재로 작용하면서 26일 현재 회사 주가는 주당 550루피아까지 내렸다. 국민은행 관계자는 “어려운 회사를 다시 살려놓고 있는데, 회사 가치가 오르자 대주주 자리를 빼앗겼다며 몽니를 부리고 있는 것”이라고 설명했다.

◆떠오르는 M&A 잔혹사

이후 카자흐스탄 ‘개척’에 나섰지만 훨씬 더 쓴 맛을 봤다. 국민은행은 2008년 카자흐스탄 5위권 은행 BCC의 지분 42%를 9541억원에 인수했다. 그러나 미국발 금융위기가 터지면서 1조원에 달하는 투자금액 대부분을 손실 처리했다. 2016년말 BCC 장부가는 1000원으로 내려갔다.

국민은행은 10여년만에 어렵게 잡은 기회를 반드시 사수하겠다는 입장이다. 인수 뒤 부코핀은행 예수금이 두달 만에 1조6000억루피아(약 1260억원) 늘어나는 등 긍정적 신호가 이어지고 있다는 설명이다. 국민은행 관계자는 “오랜 기간 연구를 하고 코로나 시기에도 공을 들여 인수한 은행”이라며 “재무적 영향은 없을 것으로 보고 있지만 소장이 오면 정식 대응할 것”이라고 강조했다.

정소람 기자 ram@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![AI가 시험 더 잘 보는 세상, 아이에겐 끈기, 몰입, 창의가 필요 [서평]](https://timg.hankyung.com/t/560x0/photo/202404/01.36435802.3.jpg)