마이데이터 '속도전'…금융사 '클라우드 전환' 열풍

내부 시스템·인력으론 한계

클라우드에 넘기고 '기획' 집중

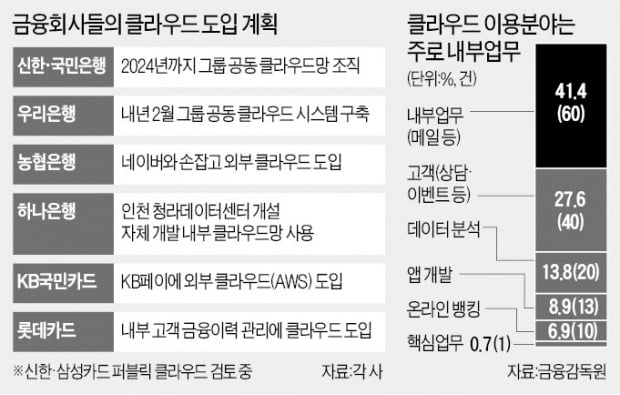

서비스 도입에만 수개월이 걸리던 기존 개발 방식은 버리고 서비스 기획에 집중하면서 빅테크와의 경쟁에 속도를 내겠다는 전략으로 풀이된다. 반면 신한·우리은행 등 ‘빅4 은행’은 보안 문제 등을 이유로 ‘속도 조절’에 나서고 있다.

자산관리서비스, 클라우드로 전환

28일 업계에 따르면 농협은행과 SC제일은행은 개인정보 전송 관리를 위한 마이데이터 플랫폼을 각각 외부 클라우드인 네이버클라우드와 마이크로소프트(MS) 애저에 구축할 예정이다. 농협은행은 앞서 자산관리 플랫폼인 올원뱅크에 네이버클라우드를 도입했다. 예적금 특판 이벤트 등 대량의 접속이 예상될 때나 비금융정보를 이용할 경우 네이버 서버를 통하도록 하기 위해서다.보험·카드 등 2금융권도 속도를 내고 있다. KB국민카드는 올해 자산관리용 앱인 리브메이트3.0과 간편결제앱인 KB페이를 외부 클라우드인 아마존웹서비스(AWS)로 옮겼다. 내년에는 두 앱을 합친 통합앱도 외부 클라우드로 전환할 계획이다.

롯데카드는 웹서비스와 모바일앱서비스를 2년 전에 이미 IBM의 클라우드로 옮겼다. 최근 들어서는 여신·결제업무를 처리하는 내부 클라우드망을 IBM과 함께 개발해서 쓰고 있다. 여신·결제업무를 클라우드망에서 관리하는 건 롯데카드가 처음이다.

금융권이 내부 전산에서 외부 클라우드로 갈아타는 것은 자산관리 서비스 개발에 속도를 내기 위해서다. 대출추천서비스가 대표적이다. 예컨대 금융권이 구상하는 대출추천서비스는 부동산 중도금 지급 기일을 앞두고 기존 대출이나 재무 상태를 봤을 때 어느 대출이 가장 효율적인지를 알려주는 식이다. 그런 서비스를 도입하려면 대출을 원하는 소비자의 재무 데이터와 대출 데이터, 소비 패턴 등을 외부에서 가져오는 시스템을 갖춰야 한다. 가져온 데이터를 추천해줄 수 있는 인공지능(AI)기술을 개발하는 것도 금융사 부담이다.

이런 부담은 클라우드로 해결하고 서비스 기획에 집중하자는 것이 금융사 전략이다. 마이데이터 서비스가 시작되면 타사와의 개인 신용정보 전송이 활발해지는데 기존 내부 서버로는 전송량을 감당하기 어려워진다. 롯데카드 관계자는 “모바일 앱을 클라우드로 전환하면서 40% 이상의 비용 절감 효과를 봤다”고 밝혔다. 이해정 KB국민카드 상무는 “앞으로 금융권 자산관리앱 자체의 속도가 현저히 느려질 수 있다”며 “클라우드는 서버 사용량 예측이 어려운 업무에도 대응 가능하다”고 설명했다.

4대 은행은 보안 문제로 ‘주춤’

4대 시중은행은 외부 클라우드 도입에 신중을 기하고 있다. 신한은행과 하나은행, 우리은행은 정보기술(IT) 부문 계열사인 신한DS와 하나금융티아이, 우리FIS를 통해 내부 클라우드로 전환할 계획을 세웠다. 우리은행은 내년 2월 그룹사 통합 클라우드 서비스를 도입하기로 했다. 신한·국민은행은 2024년까지 그룹 공동 클라우드망을 조성할 예정이다.보안에 대한 우려가 걸림돌이다. 한 시중은행 관계자는 “클라우드가 뚫리면 은행 고객정보가 모두 해킹 대상이 된다”며 “외국계 클라우드 업체의 데이터센터가 대부분 외국에 있는 점도 고려할 부분”이라고 설명했다. 아마존 MS 등 외부 클라우드 업체에 종속될 수 있다는 지적도 나온다. 한 은행 임원은 “한 번 특정회사의 클라우드를 쓰기 시작하면 그 이후로는 다른 클라우드 업체로 갈아탈 수 있는 방법이 없다”며 “모든 서비스가 해당 클라우드 벤더의 솔루션에 특화되기 때문”이라고 말했다.

박진우/오현아 기자 jwp@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![지속된 중동위험에 금리인하 지연 발언까지…나스닥·S&P 하락 [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202404/01.36332126.1.jpg)