稅혜택+노후준비…"연금저축·개인형 IRP 빨리 가입하세요"

연금저축 年 1800만원 납입 가능

연봉 5500만원 이하 근로자

400만원 한도 16.5% 세액공제

50세 넘으면 개인형 IRP 유리

2022년까지 환급 혜택 더 커

연금저축, 수익성과 노후를 한번에

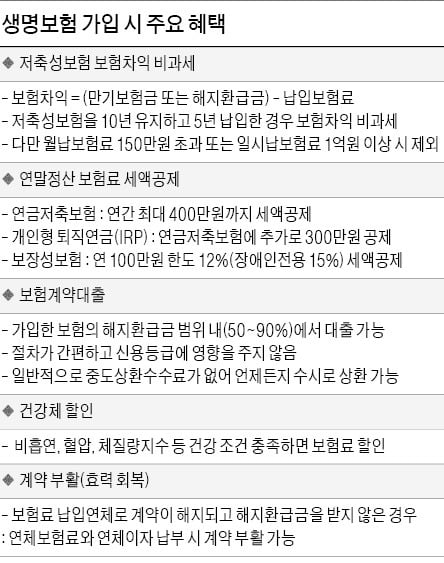

시중은행 프라이빗뱅커(PB)들이 연말에 반드시 가입할 것을 조언하는 상품이 연금저축과 IRP다. 연금저축은 장기 저축으로 노후를 대비하기 위한 금융상품이다. 증권사·보험사에서 가입할 수 있다. 연금저축 펀드·보험 등 업권에 따라 다른 이름으로 판매되지만 동일한 기능을 한다. 은행은 2018년 판매를 멈춰 증권사와 보험사를 통해서만 가입할 수 있다.연금저축 펀드의 경우 상장지수펀드(ETF)나 다른 펀드에 투자해 자금을 운용할 수 있다. 연금저축보험은 종신형 보험 상품 등에 투자한다. 한 시중은행 PB는 “노후를 보고 장기적으로 넣는 상품이지만 투자 효과도 볼 수 있다”며 “장기 전망이 좋은 업권이나 국가의 지수를 추종하는 ETF에 넣어 놓는다면 수익성 면에서도 좋을 것”이라고 말했다.

국내 거주자라면 누구나 가입할 수 있다. 납입은 연간 1800만원까지 가능하다. 종합소득금액이 4000만원 이하(근로소득 기준 총 급여액 5500만원 이하)인 거주자는 연간 납입액 400만원(50세 이상 600만원) 한도 내에서 16.5%까지 세액공제가 된다. 종합소득금액이 4000만원을 초과할 경우(근로소득 기준 총 급여액 5500만원 초과)에는 13.2%까지 세액공제된다.

50세 이상 개인형 IRP 혜택 더 커져

다음으로 살펴봐야 하는 상품이 개인형 IRP다. 은행뿐 아니라 증권사, 보험사 등 원하는 금융회사를 선택해 가입할 수 있다. 개인형 IRP는 연금저축과 합산해 최대 700만원(50세 이상은 900만원)까지 가입액에 대해 세제 혜택을 받을 수 있다. 종합소득금액이 4000만원 미만일 경우 납부 금액의 16.5%를 연말정산에서 환급받을 수 있다. 개인형 IRP에 700만원을 부었다면 단순계산으로 115만5000원의 세금을 돌려받을 수 있다. 종합소득이 4000만원 이상이면 13.2% 환급된다. 700만원을 채웠다면 92만4000원이 환급된다.전문가들은 50세 이상 중장년 가입자는 반드시 IRP에 가입할 것을 권유한다. 올해부터 2022년까지 한시적으로 세액공제 가능 금액이 늘어나서다. 50세 이상은 기존 700만원에서 200만원 늘어난 900만원까지 세제 혜택을 준다. 종합소득금액 4000만원 미만일 경우 900만원을 부으면 148만5000원을, 4000만원 이상이라면 118만8000원이 환급된다. 다만 총급여 1억2000만원(종합소득금액 1억원) 초과자 또는 금융소득종합과세 대상자는 혜택을 받을 수 없다.

연령대에 따라 원하는 대로 상품 운용 방식도 바꿀 수 있다. 정년이 가까워져 원리금 보장이 중요하다면 정기예금만으로 채워 상품을 운용할 수 있다. 반면 아직 은퇴까지 시간이 많이 남은 젊은 층은 펀드 등 상품을 함께 넣어 공격적으로 운용할 수 있다. 손실 가능성이 비교적 큰 주식형·주식혼합형 펀드는 전체 적립금의 70% 범위 내에서만 가입이 가능하다.

소상공인은 노란우산공제 챙겨야

세액공제뿐 아니라 소득공제가 되는 상품도 챙겨 봐야 한다. 소득공제는 과세 대상이 되는 소득 가운데 일부를 공제해주는 것을 뜻한다. 아파트 청약을 위해 가입하는 주택청약저축도 소득공제에 보탬이 되는 상품이다. 총급여 7000만원 이하 근로 소득자 중 무주택 가구주에 대해 소득공제 혜택을 준다. 연간 납입액 240만원까지 최대 40%까지 소득공제를 해준다.소상공인이라면 노란우산공제에 가입하면 소득공제를 받을 수 있다. 노란우산공제제도는 정부가 소상공인들의 생활 및 사업 안정을 위해 운영하는 제도다. 연평균 매출 10억~120억원에 해당하는 중소기업 대표자·소상공인이 가입 대상이다. 납부한 금액에 대해 최대 500만원까지 6~24%의 소득공제를 해준다. 기존 소득공제 상품이 있더라도 별도로 중복 수혜가 가능하다. 매달 5만~100만원까지, 분기당 최대 300만원까지 납부할 수 있다.

정소람 기자 ram@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)