수익률 가르는 자산배분…'타이밍'이 중요하다

장기적 투자결정은 고객의 몫

종목선택도 수익에 영향 주지만

시장변화 읽고 상품 추천하는

PB의 전술적 자산배분이 중요

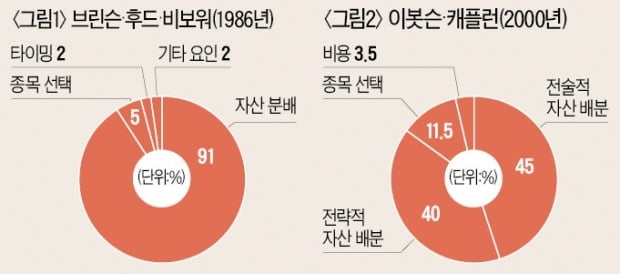

이에 대한 실증분석 자료[그림1]가 있습니다. 브린슨·후드·비보워가 밝혀낸 바에 따르면, 고객 수익에 가장 큰 영향을 미치는 것은 ①자산배분(90%)이지 ②종목선택(5%)이나 ③타이밍(2%)이 아니었습니다. 예를 들어, 삼성전자를 사는가와 현대차를 사는가는 겨우 5%의 중요도가 있을 뿐입니다. 더 황당한 것은 삼성전자를 2018년에 매수하는 것과 2019년에 매수하는 것도 수익률에 영향을 주지 못한다는 겁니다. 고객이 돈을 벌게 되거나 잃게 되는 것은 모두 자산배분에서 발행하는 것이며, 수익률의 근원은 결국 예금이나 채권 혹은 주식 같은 자산을 샀기 때문이라는 것입니다. 가장 중요한 것은 자산배분이지 종목이나 타이밍이 아니라는 것입니다. 이 분석 결과는 어떻게 느껴지시나요. 뭔가 이상하지 않나요. 실증분석 결과는 시기에 따라 조금씩 차이가 날 수밖에 없지만 어딘가 좀 이상합니다.

1987년 블랙먼데이가 있었습니다. 당시 미국 주가는 하루에 20% 이상 곤두박질치며 추락했습니다. 만일 당시의 블랙먼데이가 지금 발생한다면 어떻게 될까요. 아마 국내 주식은 거의 모든 종목이 하한가로 밀릴 테고, 하락폭도 미국보다 우리가 더 클 것입니다. 하지만 1987년 그날 국내 주식시장은 겨우 2% 하락했고, 놀랍게도 주말에 모두 회복했습니다. 과거에는 금융시장이 나라별로 분리돼 있었고, 그래서 분산투자는 충분히 의미가 있었습니다. 제대로 분산투자했다면 종목 선택도 타이밍도 그렇게 중요하지 않았던 것입니다.

지금은 왜 다르게 전개될까요, 1986년 이후 큰 역사적 사건이 이어졌습니다. 독일 통일(1989년)과 소련 해체(1991년)로 세계는 하나의 자본주의 권역으로 묶이게 됩니다. 그 이전 세계는 자본주의와 공산주의로 대립하며 금융시장도 ‘분리’돼 있었지만, 지금은 전 세계가 자본주의 ‘통합’된 것입니다. 뉴스에서 자주 언급되는 세계 금융시장의 커플링, 동조화 현상은 이때부터 나타나기 시작합니다. 과거 분석자료는 최근 분석자료로 수정돼야 합니다. 새로운 분석 결과는 이렇습니다. [그림2]

파이낸셜 애널리스트 저널에 실린 이봇슨과 캐플런의 자료에 따르면 종목 선택에 관한 내용이 바뀌었습니다. 예전에는 종목 선택의 중요성이 5%였는데 11%로 두 배 가까이 늘었습니다. 주가 차별화는 세계적 현상입니다. 종목 선택을 전문으로 하는 펀드매니저의 중요성이 두 배 가까이 늘어났습니다. 예전에는 없었던 저비용 인덱스펀드의 등장으로 수수료도 수익에 상당한 영향(3.5%)을 줍니다.

그러나 여전히 수익에 가장 큰 영향을 미치는 요인은 자산배분입니다. 그런데 자산배분이 둘로 나뉘어 있습니다. ‘전략적 자산배분’(40%)과 ‘전술적 자산배분’(45%)입니다. 전략적 자산배분이란 장기적 관점에서 투자 목적에 따라 위험 대비 수익을 극대화하고자 하는 자산배분 방식입니다. 그래서 전략적 자산 배분은 고객의 성향을 기반으로 합니다. 결정은 고객의 몫입니다. 그에 비해 전술적 자산배분은 단기적인 자산시장의 움직임과 금융시장 전망 때문에 발생합니다. 따라서 시장 변화를 기반으로 합니다. 이전의 보고서와 비교하면 전술적 자산배분이 시장 변화에 대응한 ‘타이밍’에 해당한다’고 봐야 할 것입니다.

이제 정리해 보겠습니다. 만일 고객이 펀드에 가입해서 수익률을 10% 기록했다면 이는 어디에서 왔을까요. 고객이 펀드에 가입하기까지 이 펀드에 직접 개입한 사람이 세 명 있습니다. 고객, 펀드를 추천한 금융포트폴리오전문가(PB), 펀드를 운용한 펀드매니저입니다. 고객이 40%에 해당하니 4%는 고객의 성향이 만들어낸 것입니다. 종목을 선택한 펀드매니저가 거둔 수익률은 전체의 11%이니 1%는 펀드매니저의 성과입니다. 그럼 PB는 어떤 업무를 하는 것이며 어느 정도의 중요성을 가질까요.

PB는 시장 상황을 분석해 타이밍을 선택하는 업무를 해야 합니다. 타이밍에 적합한 상품을 추천해 전체 수익의 45%를 기여해야 합니다. 운용보수에 비해 높은 판매보수는 이런 분석 결과에 기반한 것입니다. 2019년 세계는 저성장과 저물가 그리고 저금리 상황이 이어졌습니다. 주요국은 정책금리 인하를 하던 시점이었습니다. 2019년 PB는 이렇게 상담하고 자산배분을 추천하는 것이 적합합니다. “고객님, 현재 경기와 물가를 고려할 때 금리는 떨어질 수밖에 없습니다. 채권 비중을 확대하는 전략을 취해야 합니다. 그리고 비중을 가장 축소해야 하는 자산은 예금입니다. 채권 중에서는 장기채권에 대한 비중을 확대하면 수익을 거둘 수 있을 것으로 판단합니다.”

최일 < 이안금융교육 대표 >

-

기사 스크랩

-

공유

-

프린트

![MBC '뉴스데스크' 앵커 출신 박혜진, 파격 근황 봤더니 [이일내일]](https://timg.hankyung.com/t/560x0/photo/202404/01.36513659.3.jpg)