"일본, 자금 빼내간다" 루머에 금융권 '몸살'

우려 커지자 진화나서

이 같은 우려는 국내에 있는 일본계 자금을 회수하면 기업과 개인들이 타격을 받을 수 있을 것이라는 논리에 기반해 급속도로 퍼지고 있다.

일본계 금융회사들은 ‘악성 루머에 불과하다’고 강력 반발하고 있다. 금융당국도 보도참고자료를 내는 등 진화에 나섰다. 다른 금융회사들이 얼마든지 대체할 수 있는 규모라는 게 당국의 주장이다. 일본계 금융회사라고 하더라도 국내에서 자금을 조달하고 있어 상대적으로 금리가 낮은 일본으로 자금을 회수해 갈 가능성도 낮은 것으로 분석된다.

금융권 전체를 통틀어 ‘일본 보복’ 우려가 많은 업권은 저축은행, 대부업체 등이 있는 2금융권이다. 저축은행업계와 대부업계에서 일본 금융회사가 차지하는 비중이 작지 않기 때문이다. 금융 보복이 일어나면 주 이용층인 서민에게 직격탄이 될 것이란 목소리가 커지고 있다.

29일 금융감독원에 따르면 국내에서 영업하는 외국계 저축은행 중 일본계열은 SBI저축은행, JT친애저축은행, JT저축은행, OSB저축은행 등 네 곳이다. 이들이 갖고 있는 총 여신은 11조원(3월 말 기준)이다. 국내 79개 전체 저축은행의 총여신(59조6000억원)의 18.5% 수준이다. 일본계에 해당하는 대부업체는 8310개 중 19개다. 일본계 대부업체의 대부자산은 지난해 말 기준 6조7000억원으로, 업권 전체(17조3000억원)의 38.5%에 해당한다.

하지만 일본계 금융회사들이 자금을 회수할 가능성은 낮다는 게 금융당국의 설명이다. 일본계 저축은행 및 대부업체들이 영업자금의 대부분을 국내에서 조달하고 있어서다. 대부업체의 차입액 11조8000억원 중 일본 자금 비중은 3.4%에 불과하다. 일본계 저축은행 측도 ‘말도 안 되는 시나리오’라며 반발하고 있다. 만기 전에 대출을 회수하는 것은 저축은행으로선 손해다. 그만큼 이자 수익을 포기해야 하기 때문이다.

의존도 낮아 영향 제한적

다른 금융권 역시 일본 보복 리스크는 크지 않다는 관측이 지배적이다. 국내 금융은 전반적으로 일본에 대한 의존도가 낮다는 게 첫 번째 이유다.

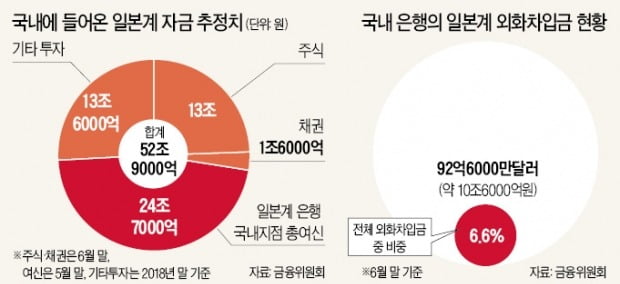

금융위원회에 따르면 한국에 들어온 일본계 자금 규모는 52조9000억원가량으로 추산된다. 이 중 6월 말 기준 전체 외국인 자금 중 일본 비중은 주식이 2.3%(13조원), 채권이 1.3%(1조6000억원)다. 지난해 말 기준 국제투자대조표 기타투자 중 일본의 투자 비중은 6.5%(13조6000억원)로 집계됐다. 5월 말 기준 일본계 은행 국내 지점의 총여신은 24조7000억원으로, 1분기 말 기준 국내 은행 총여신 1983조원의 1.2%에 불과하다.

다만 금융업계는 한·일 간 무역분쟁이 이어질 경우 해당 기업들이 경영난을 겪을수 있을 것으로 예상하고 있다. 수출입은행 관계자는 “어려움을 겪는 기업에 대출 만기를 연장해주고 자금을 지원할 것”이라고 말했다.

정지은 기자 jeong@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![하루 만에 550조원 증발…실적·물가 압력에 기술주 투매 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240206081554930.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)

![[신간] 로마 제국이 '최고 국가'로 우뚝 서기까지…'팍스'](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36477517.3.jpg)