현대重 주총 통과해도 대우조선 인수 갈 길 멀어

10여개국 모두 승인해야

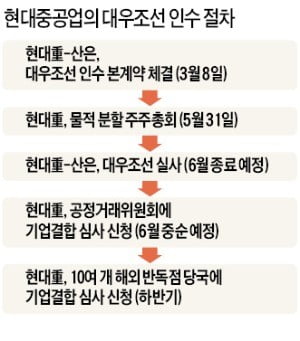

물적 분할에 성공해 중간지주회사인 한국조선해양이 설립되더라도 갈 길은 멀다. 우선 한국 공정거래위원회의 기업결합 심사를 통과해야 한다. 그런 다음 10여 개국 공정거래 당국으로부터 심사를 받아야 한다. 한 국가라도 반대하면 현대중공업의 대우조선해양 인수는 무산된다.

기업결합 심사를 받아야 할 10여 개국은 중국 일본 유럽연합(EU) 등이다. 현대중공업과 대우조선해양이 매출을 올린 국가들이다. 이들 국가 정부의 공정거래 당국은 현대중공업이 대우조선해양을 인수하면 독과점 우려가 없을지 등을 살피게 된다. 초대형원유운반선(VLCC)과 액화천연가스(LNG) 운반선의 경우 두 회사가 세계 시장의 72.5%, 60.6%(2018년 기준)를 차지하고 있어 심사 통과가 쉽지 않을 것이란 관측도 나온다.

조선업 경쟁국인 일본과 중국, EU 등이 자국 업체를 보호하기 위해 현대중공업의 대우조선해양 인수를 견제할 가능성도 제기된다.

지난해 8월 미국 퀄컴은 네덜란드 NXP반도체를 440억달러(약 50조원)에 인수하려던 계획을 포기했다. EU 등 9개 승인 대상 국가 중 8곳에서 승인을 받았지만 중국 정부가 불허했기 때문이다. 현대중공업은 해외 당국의 심사가 순조롭게 이뤄지면 내년 상반기께 기업결합 절차를 끝낼 수 있을 것으로 예상하고 있다.

김재후 기자 hu@hankyung.com

-

기사 스크랩

-

공유

-

프린트