中·日 등 해외 경쟁당국, 기업결합 승인 쉽게 내주지 않을 듯

한국에 배 주문 많은 EU서 배값 인상 우려해 반대할 수도

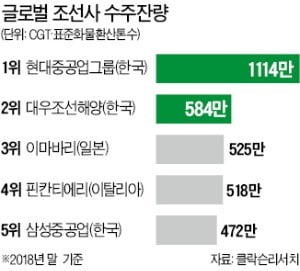

해외 경쟁당국의 기업결합 심사는 국내보다 한층 까다로울 것으로 관측된다. 일본과 중국 등 경쟁국이 쉽게 결합 승인을 내주지 않을 것이라는 시각이 많다. 일본은 지난해 11월 “한국 정부가 대우조선에 1조2000억엔(약 12조원) 규모의 선박을 발주하는 등 자국 조선사를 지원하고 있다”며 세계무역기구(WTO)에 제소하기도 했다. 한국 조선사에 배를 주문하는 선주사가 많은 유럽연합(EU)이 매머드 조선소 출범에 따른 선가(배값) 인상을 우려해 반대할 가능성도 배제할 수 없다.

여러 국가의 경쟁당국으로부터 결합 허가를 받았는데 한 국가에서 ‘퇴짜’를 맞아 합병이 무산된 사례도 있다. 지난해 8월 세계 최대 통신칩 제조사인 미국 퀄컴은 네덜란드 NXP반도체를 440억달러(약 50조원)에 인수하려던 계획을 포기했다. EU 등 9개 승인 대상 국가 중 8곳에서 승인을 받았지만 중국 정부가 불허했기 때문이다.

현대중공업그룹은 대우조선을 흡수합병하는 방식이 아니라 조선통합법인(가칭 한국조선해양) 아래 별개 회사로 두는 구조여서 독과점 문제가 크지 않을 것으로 보고 있다. 조선업계는 고객인 선주사들의 시장 지배력이 강해 공급자인 조선사 점유율이 높아진다 해서 시장질서가 훼손된다고 보기 어렵다는 견해도 있다.

김보형 기자 kph21c@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)