'유산취득세' 주문한 재정특위…70년 묵은 상속세 대수술하나

상속 총액에 일괄 과세 대신 개인 상속 취득액 따라 과세

"재산 많이 물려받는 상속인이 세금 더 많이 내 조세정의 부합"

기재부 "당장 도입 어렵지만 종합적 검토 거쳐 방안 확정"

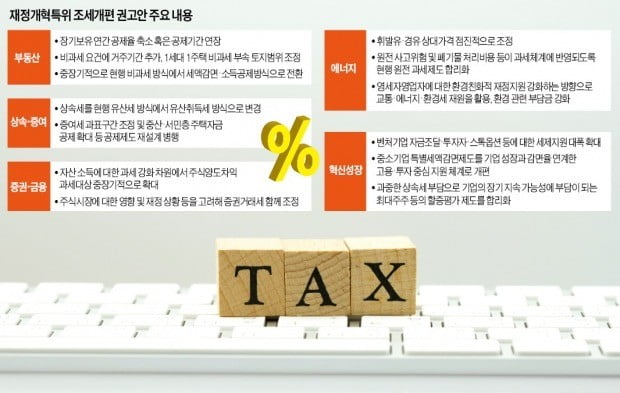

특위는 26일 정부에 제출한 ‘재정개혁 보고서’에서 “응능부담 원칙(납세자의 부담 능력에 맞게 과세해야 한다는 조세원칙) 적용과 부의 대물림에 대한 적정과세를 위해 상속·증여세 과세체계를 합리화하라”고 주문했다. 상속세와 관련해서는 유산세 방식을 유산취득세 방식으로 변경할 것을 권고했다.

선진국은 대부분 유산취득세 방식

선진국들은 과세형평성에 더 부합한다는 이유로 유산세보다 유산취득세 방식을 운용하는 곳이 많다. 경제협력개발기구(OECD) 회원국 가운데 상속세를 부과하는 21개 국가 중 일본 독일 프랑스 스위스 등 16개국이 유산취득세 방식을 운용하고 있다. 유산세 방식인 국가는 한국과 미국 영국 헝가리 터키 등 5개국뿐이다. 유산취득세 도입은 재계에서도 요구하고 있다. 한국경영자총협회는 지난해 10월 발표한 ‘국제비교를 통해 본 우리나라 상속·증여세제 현황 및 개선 방안’ 보고서에서 “상속세 과세 방식을 유산취득세로 변경해 부의 분산 기능을 강화해야 한다”고 제언했다.

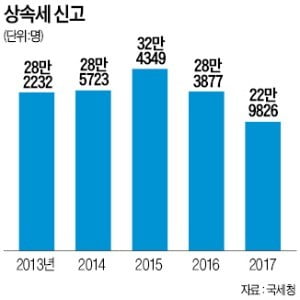

유산취득세를 그대로 도입하면 상속세 세수 감소가 불가피하다. 상속인별 상속재산에 대해 과세하기 때문에 누진세 구조에서는 통상적으로 낮은 세율을 적용받는다. 과세일각에서는 상속재산 위장분할 등에 따른 조세 회피를 우려하기도 한다.

특위는 세수 감소를 막기 위해 과표구간, 공제제도 등도 함께 개편할 것을 권고했다. 예컨대 현재 30억원 초과인 최고 세율 구간을 더 확대하거나 상속·증여세를 자진 신고하면 감면해주는 세액공제율을 더 낮추는 식으로 세수 감소분을 상쇄시키라는 주문이다. 그러나 한국의 상속세는 세율이 세계적으로 높고, 정부도 이미 세제 혜택을 크게 줄인 터라 과표구간과 공제제도 개편에 대해서는 논란이 일 전망이다. 상속·증여세 세액공제율은 2017년 말 세법 개정에 따라 기존 7%에서 작년 5%로, 올해는 3%로 낮아졌다.

기재부 관계자는 “유산취득세 도입은 상속세 전반에 대해 검토해야 하기 때문에 올해 당장 도입하기는 어렵다”며 “상속세 실태분석 등을 거쳐 종합적인 검토가 끝나는 대로 방안을 확정할 것”이라고 말했다.

■유산취득세

상속 재산 총액이 아니라 유산 분배 후 상속인별 분할재산에 과세표준을 적용해 상속세를 매기는 방식. 재산을 많이 물려받은 상속인이 상대적으로 더 많은 세금을 내게 된다.

임도원/성수영 기자 van7691@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)