"제2금융권 가계대출 확대…위험요인 선제대응 필요"

은행권 대출규제 강화로 가계대출 수요가 제2금융권으로 이동하고 있다며 위험에 선제대응이 필요하다는 지적이 나왔다.

박태준 여신금융연구소 실장은 13일 예금보험공사가 발간한 '금융리스크리뷰'에 쓴 '제2금융권 가계부채 현황 및 위험요인 분석'에서 이같이 밝혔다.

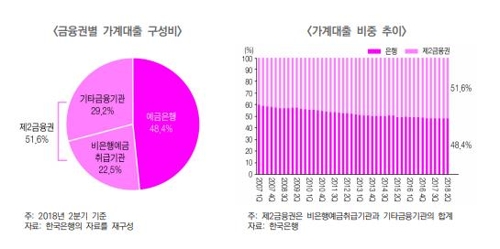

이는 전체 가계대출의 51.6%를 차지했다.

박 실장은 "현재 제2금융권 건전성과 자기자본비율은 양호하나, 제2금융권 가계대출은 은행권보다 저신용 차주 대출 비중이 높다"며 "대내외 경제여건이 악화했을 때 제2금융권 손실 흡수 여력이 낮아질 수 있다"고 지적했다.

그는 이어 "예보는 가계대출 관련 데이터베이스(DB)를 적극적으로 활용해 금융시스템에 위협이 될 수 있는 요인을 밀착 점검해야 한다"고 강조했다.

예보는 부보금융회사의 과도한 위험 추구 행위를 억제하고 보험료 산정 공공성을 높이고자 2014년부터 차등보험료율제도를 운영하고 있다.

금융회사 경영과 재무상황 등을 평가해 1등급사는 보험료를 할인받고 3등급사는 보험료를 더 내는 제도다.

제도 도입 후 일부 업권에서 1등급 편중이 발생하자 2017회계연도부터는 차등평가 모형을 개선한 바 있다.

지 교수는 이때 1등급과 3등급 비율을 각각 50%로 제한하면서 금융회사가 등급을 높일 유인이 일부 감소했다고 지적하면서 "저축은행처럼 어느 정도 회사 수가 확보되는 경우는 등급을 1∼2개 추가해 세분화하는 방법이 있다"고 조언했다.

또 "일부 대형은행은 시스템리스크와 기금손실률을 고려해 별도 평가 체계를 갖출 필요가 있다"고 밝혔다.

자본시장연구원 장근혁 연구위원은 '상장지수펀드(ETF) 규모 확대에 따른 금융시장 위험요인'에서 최근 주식시장에 ETF 거래 쏠림 현상이 나타나고 있다며 관계기관 모니터링을 강화해야 한다고 진단했다.

/연합뉴스

-

기사 스크랩

-

공유

-

프린트

!['베니스의 장인들' 르네상스 조선소에 쿵쿵쿵 망치질! 클래스가 달랐던 토즈 전시 [2024 베네치아 비엔날레]](https://timg.hankyung.com/t/560x0/photo/202404/01.36496137.3.jpg)