'은행들 쌈짓돈' 된 산업은행 온렌딩 대출

은행들 실제론 우량기업에 치우쳐

21일 최운열 더불어민주당 의원에 따르면 온렌딩 대출이 회사 설립 5년 미만의 기업에 집행된 규모는 지난 6월 말 기준 2798억원에 그쳤다. 전체 대출 자금(5조4242억원)의 5.2%였다. 반면 업력 20년이 지난 회사의 대출 금액은 2조5337억원으로 전체의 절반에 가까운 46.7%에 달했다.

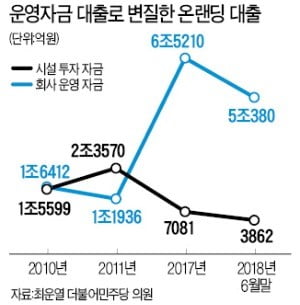

창업 기업의 시설 자금을 지원한다는 당초 목표도 희미해졌다. 올 상반기 말 기준으로 전체 대출금 가운데 시설 투자를 위해 빌린 자금은 3862억원(7.1%)에 불과했다. 반면 단기 운용 자금 용도는 5조380억원(92.9%)에 달했다.

우량 기업 위주의 대출이 이뤄지다 보니 원리금을 갚지 못한 기업도 거의 없었다. 올해 산업은행의 신용위험 분담금은 2억원에 그쳤다. 신용위험 분담금이란 대출을 받은 업체가 원리금을 갚지 못했을 때 산업은행과 중개 은행이 책임지는 금액을 말한다. 온렌딩 대출은 공사와 중개 은행의 책임 비율이 반반이다.

전문가들은 중소·창업 기업을 위한 온렌딩 제도가 민간은행의 ‘쌈짓돈’으로 변질됐다고 지적했다. 은행들이 기존 우량 고객에게 이율이 일반 대출보다 0.5~1%포인트 정도 낮은 ‘선심성 대출’로 이용하는 경우가 많아서다.

김우섭 기자 duter@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)