2분기 보험사 해외채권투자 '감소'…"국내 장기채 투자 모멘텀"

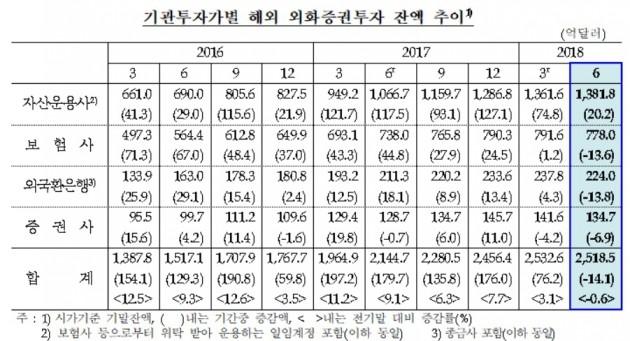

한국은행의 '2018년 2분기 중 주요 기관투자가의 외화증권투자 동향'에 따르면 6월 말 기준 보험사의 해외증권투자 잔액(시가 기준)은 778억달러로 1분기 말보다 13억달러(1.73%) 줄었다.

특히 보험사는 외국 채권투자와 국내 거주자가 외국에서 발행하는 외화표시 증권인 '코리안페이퍼'를 투자를 줄이는 흐름을 보였다. 2분기 말 보험사의 해외 채권투자금액은 555억달러를 기록해 직전 분기보다 9억달러(1.61%) 감소했다. 코리안페이퍼 투자금액도 185억달러로 4억달러(2.52%) 줄었다.

보험사는 새 국제회계기준(IFRS17) 도입에 따른 자산 듀레이션(가중평균 잔존만기) 매칭을 위한 장기채 투자 필요성이 커지면서 꾸준히 해외채권을 확대해왔다. 이는 국내의 부족한 장기채 물량이 반영된 움직임이었다. 그러나 올해 미 중앙은행(Fed)의 금리 인상과 달러화 강세 등으로 환헤지 비용이 증가하면서 해외채권 투자 유인이 약화됐다는 분석이다.

이에 2분기 보험사들이 해외채권 투자 규모를 줄였고, 이 같은 흐름은 향후 국내 장기물 채권에 투자 강화 모멘텀이 될 것이란 관측이다.

신동수 유진투자증권 연구원은 "올해 3월 말 기준 보험사의 금융자산 잔액은 1190조9000억원이고, 국내 채권투자 비중은 44.8%에 달한다"며 "단순 계산해도 연간 보험사의 채권 순투자 규모는 37조원에 달한다"고 설명했다.

그러나 올해 8월까지 보험사의 장외채권 투자는 10년물 초과구간이 10조원 증가했지만 전체로는 2조원 증가에 그쳤다는 점을 지적했다.

신 연구원은 "장내 채의 투자를 고려하더라도 채권매수 여력이 높다"며 "더구나 해외채권 투자가 감소하고 있는 점을 고려하면 국내 채권, 특히 장기물의 투자 여력은 크다"고 강조했다.

그는 "채권금리 흐름에 따라 보험사의 포지션이 등락을 보이기도 하지만 지난 5월 이후 보유채권의 듀레이션이 빠르게 확대되고 있는 점은 장기물 중심의 채권투자가 지속되고 있음을 시사한다"며 "보험사의 채권 매수 여력 강화는 장기물의 상대적 강세 또는 금리 상승을 제한하는 요인으로 작용할 전망"이라고 내다봤다.

-

기사 스크랩

-

공유

-

프린트