은행 '자본 확충' 러시… 신종자본증권 올들어서만 2兆 육박

건전성 비율 유지 필요

M&A 대비용 '실탄' 마련

이자 높고 상환부담 우려

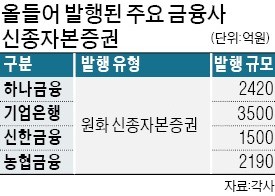

농협금융은 최근 처음으로 신종자본증권 2190억원어치를 발행했다. 5년콜 조건으로 발행금리는 연 3.977%였다. 농협금융은 2190억원 가운데 2000억원을 농협은행 증자에 사용하기로 했다.

지방금융지주들의 발행도 잇따랐다. 지난 3월 JB금융은 1500억원 규모의 신종자본증권 발행 계획을 발표했다. 2014년 9월 이후 4년 만이다. BNK금융과 부산은행도 각각 2500억원, 1000억원어치의 신종자본증권 발행을 마쳤다. 기업은행도 신종자본증권으로 3500억원의 자금을 마련했다.

금융지주와 은행들이 앞다퉈 신종자본증권 발행에 나서는 이유는 자본건전성을 유지하기 위해서다. 금융당국은 강화된 자본 건전성 기준인 바젤Ⅲ에 따라 내년 은행들은 위험자산 대비 총 자기자본 비율을 14% 이상으로 맞추도록 권고하고 있다. 지난 1분기 말 기준으로 KB금융(15.08%) 하나금융(14.85%) 신한금융(14.83%) 등은 안정적인 수준이다. 반면 BNK금융(13.32%) DGB금융(13.13%) 농협금융(13.06%) JB금융(12.10%) 등은 못 미쳤다.

작년 8월 금융지주회사법 개정으로 비상장 금융사들도 신종자본증권을 발행할 수 있고, 신종자본증권은 후순위채보다 발행금리는 높지만 기본자본으로 인정받기 때문에 금융지주사들의 발행 물량이 급증했다. 또 2013년 바젤Ⅱ에 맞춰 발행된 기존 신종자본증권은 매년 10%씩 자기자본 인정분에서 빠지기 때문에 지속적으로 자본 확충에 나서야 한다.

다만 일각에서는 신종자본증권 발행금리가 높은 데다 콜옵션 기간이 일시에 몰리면 금융사들의 상환 부담이 커질 수 있다는 점을 우려했다. 높아진 자금 조달 비용은 결국 금융 소비자 부담으로 전가되는 게 아니냐는 지적이다.

■신종자본증권

주식과 채권의 중간 성격을 지닌 하이브리드채권. 만기는 30년 이상이며, 회계상 자본으로 인정받지만 2013년 이후 발행된 것은 매년 10%씩 자본인정한도에서 차감된다. 청산 시 변제순위는 후순위채보다 후순위라 금리가 높은 편이다.

안상미 기자 saramin@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[포토] 캠핑장 날아간 삼성…"이동식 스크린으로 영화 봐요"](https://img.hankyung.com/photo/202404/AA.36471941.3.jpg)

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)