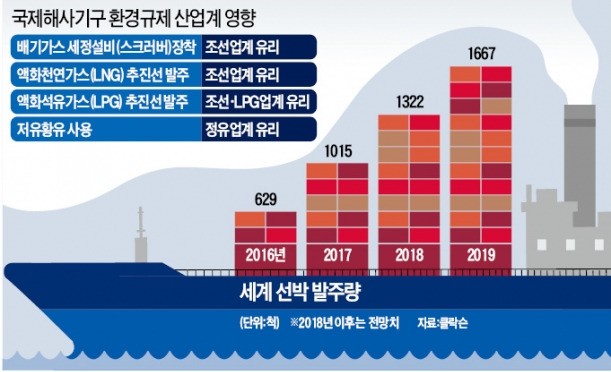

2년 앞으로 닥친 IMO 환경규제… 조선·가스·정유업계 '주판알 튕기기'

2020년 선박 황 배출량 0.5%로

황 저감장치 '스크러버' 설치하거나

친환경 선박으로 교체 불가피

조선社, 수주 날개 다나 '환호'

LNG선박 신·개조 시장 150兆

노후선박 교체 등 신규 수주 기대

에쓰오일 등 정유사는 '긴장'

벙커C유 소비 줄면 타격

황 걸러낸 低유황연료유 생산 늘려

SK가스·E1 등 '동아줄'

수요감소 겪는 LPG업계 희소식

GE와 손잡고 LPG선 취항 준비

배를 건조하는 조선업계와 선박용 연료를 생산하는 정유·액화석유가스(LPG)업계에 떨어진 지상 과제다. IMO는 2020년부터 세계 선박들에 대해 운항 중 황산화물 배출량을 기존 3.5%에서 0.5%로 낮추도록 했다. 여객선과 화물선 등을 운항하는 해운업계가 지켜야 할 의무지만 조선·정유·LPG업계도 대응책 마련에 고심하고 있다.

◆조선업계, 일감 증가 기대로 ‘화색’

20일 업계에 따르면 현대상선은 지난 10일 조선사들에 건조 제안요청서(RFP)를 발송한 초대형 컨테이너선 20척에 황산화물 배출 저감 장치인 ‘스크러버’를 장착하거나 황산화물 배출량이 0.1% 미만인 액화천연가스(LNG) 연료 방식 선박으로 짓기로 했다. 현재 선박 연료유로 쓰고 있는 벙커C유로는 강화되는 IMO의 규제를 맞출 수 없어서다.

스크러버를 장착하거나 LNG 연료 선박을 새로 제작하려면 조선업계의 일감이 늘어나게 된다. 현대중공업은 지난 1월 독자 기술로 황산화물과 염산, 불산 등의 유해물질을 최대 99%까지 제거하는 스크러버 개발을 마치고 신규 수주를 노리고 있다. 현대삼호중공업은 지난달 초대형 원유운반선(VLCC)으로는 세계 최초로 스크러버를 장착한 ‘알미 아틀라스’를 건조해 그리스 선사에 인도했다. 박준수 현대중공업 홍보부장은 “해운사들이 새로 짓는 배엔 제작비가 200만~300만달러 수준인 스크러버를 장착하고 노후 선박은 폐선 후 LNG 추진 선박으로 교체하는 ‘투트랙’ 전략을 쓸 가능성이 크다”고 말했다.

국제 표준인증기관인 DNV-GL은 2025년까지 LNG 선박 관련 신·개조 시장이 150조원 규모에 이를 것으로 보고 있다. 새로 건조될 LNG 선박이 1962척에 달할 것이라는 예측도 나온다. 다만 LNG 선박은 연료 탱크가 상대적으로 큰 데다 벙커C유 선박보다 운항거리는 짧고 건조가격은 비싼 게 약점으로 꼽힌다.

◆정유사, 벙커C유 수요 감소 우려

선박용 연료인 벙커C유를 생산하는 SK에너지와 에쓰오일 등 정유업계는 바짝 긴장하고 있다. LNG 추진선이 늘어날수록 벙커C유 수요가 줄어들 가능성이 크기 때문이다. 벙커C유는 선박용 및 아스팔트 원료를 제외하고는 마땅한 수요처가 없다는 점도 정유사들의 고민이다.

국내 정유사들이 지난해 생산한 벙커C유(3352만1000배럴) 중 56.4%인 1809만4000배럴이 수송용으로 쓰였을 정도로 선박용 비중이 높다. 벙커C유는 원유를 정제할 때 휘발유·경유 등과 함께 나오기 때문에 인위적으로 생산량을 줄일 수도 없다. 정유사들이 수조원을 들여 환경오염을 유발하는 황 성분을 걸러내는 탈황설비 투자에 나서며 선박용 연료 시장 지키기에 나선 이유다.

SK에너지는 2020년까지 울산 공장에 1조원을 투입해 고유황 중질유를 저유황 연료유로 걸러내는 탈황설비를 짓기로 했다. 에쓰오일은 4조8000억원을 투자한 잔사유 고도화 설비를 올해 완공하고 저유황유 생산량을 늘릴 계획이다. 다만 저유황 연료유 가격이 L당 847원가량으로 고유황 연료유(703원)보다 20%가량 비싸다는 점은 보급 확대의 걸림돌로 꼽힌다.

LPG 수요 감소로 어려움을 겪는 SK가스와 E1 등 LPG업계는 IMO의 규제를 신규 시장 개척의 기회로 보고 있다. 대한LPG협회도 LPG를 연료로 쓰는 가스터빈엔진 기술을 보유한 제너럴일렉트릭(GE) 등과 손잡고 연안 카페리선 등을 중심으로 LPG 선박을 내년부터 취항시킨다는 목표를 세웠다. 해운업계 관계자는 “스크러버를 장착한 배와 LNG·LPG 연료 선박, 저유황 연료유 선박 등이 앞으로 치열한 경쟁을 펼칠 것”이라고 내다봤다.

김보형 기자 kph21c@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[단독]하이브 키운 '멀티 레이블'이 제 발등 찍었다](https://timg.hankyung.com/t/560x0/photo/202404/02.33877838.1.jpg)