이르면 내달 中더블스타와 본계약

남은 일정은

유상증자로 지분 45% 확보

채권단은 2000억 자금 지원

산업은행 관계자는 30일 “금호타이어 노사가 자구합의서를 제출하면 더블스타와 투자유치 본계약을 맺는 데 장애물이 사라진다”며 “이르면 다음달, 늦어도 3분기 중 완료하는 게 목표”라고 말했다.

더블스타는 이르면 다음달 중 체결되는 본계약 때 투자금액의 5%에 해당하는 계약금 323억원을 내는 후속절차를 밟는다. 나머지 6140억원은 본계약 때 확정되는 유상증자 시행일에 맞춰 내면 된다.

투자조건에 포함된 채권단 신규자금 지원과 채무재조정, 방산부문 처리 관련 정부 승인 등이 속속 추진될 전망이다. 채권단은 금호타이어에 대한 시설자금 용도로 최대 2000억원을 빌려주기로 했다. 또 채권단이 보유한 차입금 1조3000억원의 만기도 본계약일로부터 5년 연장해줄 계획이다.

채권단은 향후 금호타이어의 2대 주주로서 경영정상화를 지원할 방침이다. 채권단에 따르면 더블스타는 금호타이어 부실의 주요 원인으로 꼽히는 중국공장 정상화 방안을 이른 시일 내 마련할 것으로 전해졌다. 이 과정에서 노조의 의견도 반영될 전망이다. 채권단이 노조를 설득하면서 경영 정상화 및 장기 발전방안 수립을 위한 미래위원회 공동 구성을 약속했기 때문이다.

산은 관계자는 “더블스타가 금호타이어 한국 본사의 연구개발(R&D) 투자 확대 및 설비 투자도 계획하고 있다”며 “채권단은 노조가 우려하는 ‘먹튀’가 발생하지 않도록 견제 역할도 철저히 해나갈 것”이라고 말했다.

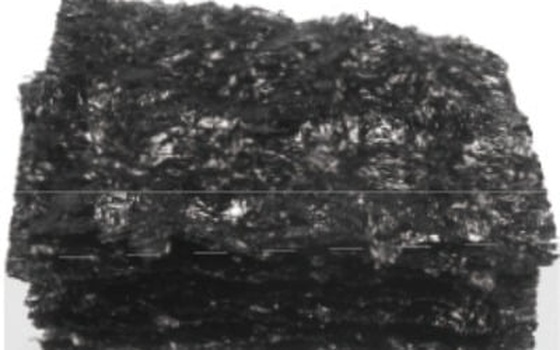

더블스타는 ‘금호’ 브랜드로 중고가 타이어 시장을, 기존 ‘더블스타’ 브랜드로는 중저가 타이어 시장을 공략하며 포괄적인 브랜드 포트폴리오를 구축할 방침이다. 이를 통해 2025년까지 글로벌 5위권으로 진입하겠다는 목표다.

금호타이어는 2016년 매출 기준 세계 14위, 더블스타는 23위 업체다.

정지은 기자 jeong@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![뉴욕증시 혼조세…테슬라 끝없는 추락 [모닝브리핑]](https://img.hankyung.com/photo/202404/ZA.36464655.3.jpg)

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)