자녀 많을수록 상속세 부담 줄어…각각 세율 다르게 적용될 수도

허위 상속인 여럿 내세워 위장분할로 조세회피 우려

현행 상속세법에서 과세표준 기준으로 상속액이 총 15억원이라고 하면 상속인 수와 관계없이 총액에 대해 과세구간별로 세율 10~40%가 적용된다. 1억원 이하는 10%, 1억원 초과~5억원 이하는 20%, 5억원 초과~10억원 이하는 30%, 10억원 초과~30억원 이하는 40% 세율을 매기는 식이다. 이에 비해 유산취득세 방식에서 상속인 세 명에게 재산을 나눈다면 분배 방식에 따라 각각 세율 10~20%만 적용받을 수도 있다.

국정기획자문위원회 관계자는 “유산취득세 방식은 개인별로 과세하기 때문에 미성년자, 노인, 장애인 등 특정 계층의 상속세 공제정책을 펼치는 데도 용이하다”고 설명했다. 현행 증여세가 수증자 취득액을 기준으로 과세하는 만큼 유산취득세 방식이 증여세 체계와 부합한다는 장점도 거론된다.

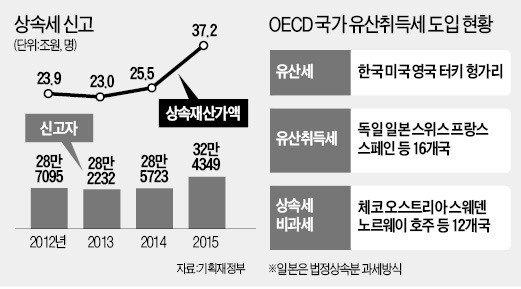

주요 선진국에서는 유산세보다 유산취득세 방식을 운용하는 곳이 많다. 경제협력개발기구(OECD) 회원국 가운데 상속세를 부과하는 21개 국가 중 일본 독일 프랑스 스위스 등 16개국이 유산취득세 방식을 운용하고 있다. 유산세 방식인 국가는 한국과 미국 영국 헝가리 터키 등 5개국뿐이다.

단점은 있다. 위장분할 등에 따른 조세 회피를 야기할 것이라는 우려가 그것이다. 허위의 상속인을 여럿 내세워 세부담을 줄인 뒤 실제 상속인이 유산을 환수해가는 방식 등이다. 박훈 서울시립대 세무학과 교수는 “상속재산의 위장분할이 의심되면 국세청의 입증 책임을 완화해 적극적으로 추징할 필요가 있다”고 말했다.

기존 공제제도에도 손질이 가해질 가능성이 있다. 현행 2억원 기초공제와 5억원 일괄공제 등을 상속인별로 그대로 적용하면 세수가 급감한다.

국정기획위 관계자는 “유산취득세를 도입하더라도 기존 공제제도는 그대로 두면서 세수를 유지하는 방식으로 설계할 것”이라며 “유산취득세 도입은 아직 확정되지 않았다”고 말했다.

■ 유산취득세

상속 재산 총액이 아니라 유산 분배 후 상속인별 분할재산에 과세표준을 적용해 상속세를 매기는 방식. 상속인이 많을수록 낮은 과세표준과 세율을 적용받아 상속세 총합도 줄어들게 된다.

임도원 기자 van7691@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[포토] 캠핑장 날아간 삼성…"이동식 스크린으로 영화 봐요"](https://img.hankyung.com/photo/202404/AA.36471941.3.jpg)

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)