삼성생명, 금융지주사 전환 속도 낸다

금융계열사 3곳 나란히 이사회

상장사인 화재·증권 보유지분 30% 확보 수순

내년 하반기 대선 전에 지배구조 개편 마무리할 듯

전문가들은 삼성생명이 삼성화재가 보유한 삼성증권 지분을 매입하는 게 시급한 일이 아니라는 점에 주목하고 있다.

관련법상 자회사 지분 소유 요건은 금융지주사 전환 신청 후 5년(추가 승인시 2년 연장)의 유예 기간이 있어서다. 내년 하반기 대통령 선거 등을 앞두고 경영 불확실성이 커지기 전에 지배구조 재편을 마무리하려는 의도가 담겨있는 것 아니냐는 관측이 나온다.

삼성그룹의 지배구조 개편 작업은 단계적으로 진행돼왔다. 2013년 12월 삼성생명이 삼성전기 삼성물산 삼성중공업이 보유한 삼성카드 지분을 사들인 것을 시작으로 약 2년8개월에 걸쳐 비금융회사의 금융 계열사 지분을 삼성생명으로 모았다. 이번 거래도 작년 10월 삼성화재와 삼성증권 등이 각각 자사주 166만주(5320억원)와 245만주(1188억원) 등을 매입하면서 충분히 예상할 수 있었다.

이번에 삼성생명이 삼성화재와 삼성증권의 자사주를 한번에 인수하지 않는 것은 보험업법상 계열사 지분을 총자산의 3% 또는 자기자본의 60% 이상 소유할 수 없다는 규제 때문이라는 분석도 나온다.

IB업계 관계자는 “삼성생명의 금융지주사 개편 작업은 금융지주회사법과 보험업법 등 까다로운 법률 규정에 대규모 인수 자금을 수반하는 거래여서 차근차근 이뤄질 수밖에 없다”고 설명했다. 이번 거래는 시장에서 지속적으로 제기돼온 삼성증권 매각설을 불식하는 효과도 있다.

금융계열사 주가 일제히 상승

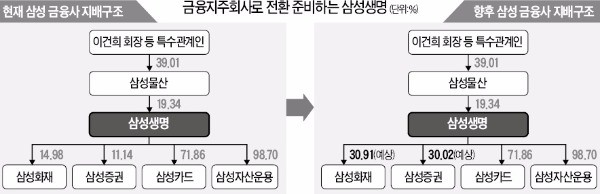

삼성생명이 금융지주회사로 올라서려면 이번 거래 외에도 삼성증권의 자사주 지분 9.14%를 사들여 지분율을 30% 이상으로 높여야 한다. 삼성화재의 자사주 15.93%도 매입해야 한다.

이렇게 되면 삼성자산운용(98.7%)과 삼성카드(71.86%)를 포함해 삼성그룹 금융계열사 네 곳의 지분이 법률에서 정한 최소 지분요건(상장사 30%,비상장사 50%)을 충족한다. 삼성생명의 자금 마련과 경쟁당국을 상대로 지주사 전환에 필요한 절차를 밟는 시일 등을 감안할 때 계열사 지분 거래는 내년 상반기까지 단계적으로 진행될 것으로 예상된다.

시장에서는 이번 거래로 삼성생명을 포함한 금융계열사의 기업 가치가 높아질 것이라는 기대감이 나오고 있다.

이채원 한국투자밸류자산운용 부사장은 “삼성생명이 보유한 삼성전자 지분(7.43%)을 매각 또는 유동화할 경우 인수합병이나 추가 투자 등 회사 가치를 끌어올릴 수 있는 재원을 확보하게 된다”고 설명했다. 이날 삼성생명(5.37%), 삼성화재(2.02%), 삼성증권(3.52%) 삼성카드(0.12%) 등 삼성그룹 금융계열사 주가는 모두 급등했다.

좌동욱 기자 leftking@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!['여기어때' 사건으로 살펴본 '크롤링'의 적법성 [긱스]](https://img.hankyung.com/photo/202404/01.36510893.3.jpg)

![점심때마다 사라지는 김대리, 어디 가나 했더니… [고은이의 스타트업 데이터]](https://img.hankyung.com/photo/202404/99.21930343.3.jpg)

!["14억이 전기차 타야하는데"…인도, 리튬·니켈 확보전 뛰어든다 [원자재 포커스]](https://timg.hankyung.com/t/560x0/photo/202404/01.36506152.1.jpg)

![[단독]하이브 키운 '멀티 레이블'이 제 발등 찍었다](https://timg.hankyung.com/t/560x0/photo/202404/02.33877838.1.jpg)