현대상선 용선료 21% 인하 성공 배경은

락업규제 피해 외국선주들 매력느껴

목표치 못채운 건 "협상 과정 공개 때문"

영국계 조디악, 그리스 다나오스, 나비오스 등 22곳 외국 선주들이 현대상선의 용선료 인하 요구에 동의한 데는 이번 협상 결과 현대상선 주식을 즉시 현금화할 수 있게 됐다는 점이 큰 영향을 미친 것으로 알려졌다. 현대상선은 외국 선주들의 요청을 받아들여 용선료 인하분으로 제공하는 주식을 곧바로 팔 수 있도록 록업(일정기간 주식매매 제한) 규제를 피하는 조치를 취했다. 주주배정으로 유상증자를 진행한 후 발생하는 실권주로 다시 유상증자를 하는 방식이다. 이를 위해 금융감독원과도 사전협의를 거친 것으로 알려졌다. 외국 선주들은 출자전환 주식을 받는 즉시 매각하길 원하고 있다.

용선료 인하 수준이 당초 목표치(28.4%)보다 낮아진 것은 선주별 협상 목표치가 공개됐기 때문인 것으로 전해졌다. 현대상선 관계자는 “선주별 협상 내용이 공개되면서 용선료를 많이 낮춘 선주들이 불만을 표시해 협상 타결이 늦어졌다”고 말했다.

연간 1조원가량의 용선료 비용 부담을 안고 있는 현대상선은 시세 대비 40% 가까이 높은 용선료를 낮추는 데 성공했다. 이로써 현금 흐름이 상당 부분 개선될 것이란 전망이 나온다.

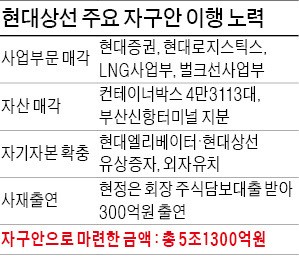

현대상선이 보유한 선박은 총 116척으로 이 가운데 83척(71.5%)이 용선을 통해 보유하고 있다. 고가 용선 계약은 대부분 2006~2011년 해운업황이 고점일 때 맺었다. 현대상선은 1조2000억원 규모의 현대증권 매각도 성사시켜 올해 해운업황이 악화되더라도 대응할 체력을 갖췄다는 평가를 받고 있다.

현대상선 회생의 마지막 관문인 제3 해운동맹 ‘디 얼라이언스’ 가입도 순조롭게 이뤄질 것으로 업계는 내다봤다. 현대상선은 해외 선주들로부터 디 얼라이언스 가입에 대한 동의를 사전에 받았다.

해운동맹 가입이 성사되면 출자전환으로 현대상선의 부채 1조4000억원이 자본으로 바뀐다. 부채 비율은 지난 3월 말 현재 5309%에서 200%대로 낮아질 전망이다.

안대규 기자 powerzanic@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[속보] 비트코인 반감기 완료…"가격 0.47% 하락"](https://img.hankyung.com/photo/202404/ZA.36471643.3.jpg)

![하루 만에 550조원 증발…실적·물가 압력에 기술주 투매 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240206081554930.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)

![[신간] 로마 제국이 '최고 국가'로 우뚝 서기까지…'팍스'](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36477517.3.jpg)