[두산 '4세 경영시대'] 두산인프라코어, 공작기계 부문 매각 '숙제' 풀었다…1조1308억 확보

기대보다 가격 낮아졌지만 순차입금 1조 이상 줄일 듯

![[두산 '4세 경영시대'] 두산인프라코어, 공작기계 부문 매각 '숙제' 풀었다…1조1308억 확보](https://img.hankyung.com/photo/201603/AA.11349456.1.jpg)

두산은 당초 매각가로 1조3000억원가량을 제시했다. 이에 대해 MBK는 1조1000억원 이하를 요구했다. MBK는 인수액 가운데 약 7000억원을 인수금융으로, 나머지는 2013년 조성한 3호펀드를 통해 조달할 계획이다.

두산인프라코어의 공작기계 사업부문 매각 작업은 난항의 연속이었다. 두산그룹은 지난해 10월 지분 49%를 매각하겠다고 발표했지만, 한 달 만에 지분 전체를 팔겠다고 방향을 틀었다. 처음엔 우선협상대상자가 스탠다드차타드(SC) 계열 PEF인 SC PE였지만 MBK로 바꾸기도 했다. 이 때문에 시장 일각에선 매각 무산설이 돌기도 했다.

두산그룹 관계자들이 “헐값에 매각하지 않겠다”고 밝히면서 매각이 지연될 것이란 우려도 나왔다.

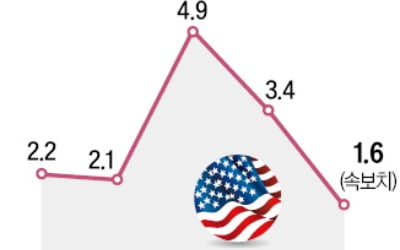

이런 과정에서 매각 가격이 당초 기대보다 낮아졌다는 분석이 나온다. 두산은 공작기계 사업부문 매각 결정 당시만 해도 약 1조8000억원을 받을 것으로 기대했다. 하지만 실제 매각가는 40%가량 낮아졌다. 두산인프라코어는 이번 매각을 통해 1조원 이상의 순차입금을 줄일 수 있을 것으로 분석된다.

두산인프라코어 공작기계 부문은 자동차 정보기술(IT) 등의 제품 및 부품 생산에 쓰이는 기계를 생산하고 있다. 최근 3~4년간 10%대 영업이익률을 유지해 ‘알짜 사업부’라는 평가를 받아왔다. 두산인프라코어가 알짜 사업부를 매각하려는 건 재무구조가 나빠져서다.

두산인프라코어는 지난해 8595억원의 당기순손실을 냈다. 지난해 말 기준 부채비율은 266.8%, 순차입금 규모는 5조552억원이다.

공작기계 사업 매각이 완료되면 이 회사는 건설기계 사업부문과 엔진 사업부문으로 재편된다. 회사 관계자는 “지난해 구조조정 등을 완료해 올해부터는 기대 이상의 실적을 낼 것”이라며 “올해 5460억원의 영업이익을 목표로 하고 있다”고 말했다.

도병욱 기자 dodo@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)