유암코 '구조조정 실험' 첫발…오리엔탈정공·영광스텐 살릴까

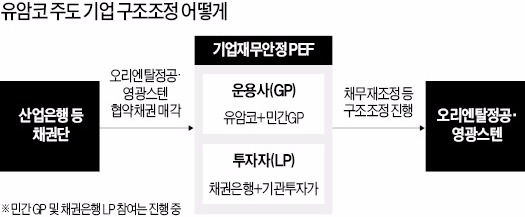

유암코는 이날 두 회사의 주채권은행인 산업은행과 채권인수를 위한 업무협약(MOU)을 맺었다. 두 회사 채권의 50% 이상을 갖고 있는 산업은행이 유암코에 채권을 넘기기로 한 데 이어 다른 채권은행에도 관련 채권 매각을 유도하기로 했다.

선박플랜트업체인 오리엔탈정공은 중국에 조선소를 지은 게 화근이 돼 2012년 워크아웃 절차를 밟았다. 스테인리스 코일 전문업체인 영광스텐은 환헤지상품에 투자했다가 큰 손실이 난 키코(KIKO) 사태 때 막대한 피해를 입어 2009년부터 7년째 워크아웃 신세다.

첫발을 떼긴 했지만 성과를 예단하기는 이르다는 지적도 나온다. 기업 구조조정에 사모펀드라는 자본시장 메커니즘을 활용할 계획이지만 정작 대형 사모펀드 운용사 등은 초대장을 외면했다. 금융위원회 관계자는 “유암코가 성공 사례를 만들면 사모펀드 운용사들이 관심을 가질 것”이라고 말했다.

유암코는 2009년 신한, 국민, 기업, 하나, 우리, 농협 등 6개 은행이 부실채권(NPL) 투자를 목적으로 자본금 1조5000억원(출자 1조원+대출 5000억원)을 들여 설립한 회사다. 지난해 산업은행, 수출입은행이 가세해 기초 재원을 4조2500억원 규모로 키우고 기능도 기업 구조조정으로 확대했다.

박동휘/김일규 기자 donghuip@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[속보] 미국 1분기 GDP 경제성장률 1.6%…예상치 밑돌아](https://img.hankyung.com/photo/202404/02.22579247.3.jpg)

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)