한화테크윈 이어 두산도 보유 지분 매각…한국항공우주산업 민영화 '빨간불' 켜졌다

3046억원에 블록딜로 처분

한화보다 늦게 팔아 450억 덜 받아

유력한 인수후보 이탈

산은 지분 매각 당분간 어려울 듯

(주)두산의 100% 자회사인 디아이피홀딩스는 11일 KAI 지분 4.99%(총 487만3754주) 전량을 3046억원에 매각했다고 공시했다. 지분 매각은 이날 개장 전 시간외 대량매매(블록딜) 방식으로 이뤄졌다. 매각가는 8일 종가에서 할인율 7.9%를 적용한 주당 6만2500원이다.

지난 5일 KAI 2대주주인 한화테크윈도 KAI 지분 4%를 블록딜로 매각했다. 한화테크윈은 당초 5% 지분을 팔 계획이었으나 거래 상대방이 난색을 나타내 4%만 처분한 것으로 알려졌다.

방위사업을 주력으로 하는 한화그룹은 산업은행의 KAI 지분을 인수할 유력한 후보로 거론됐다. 그런 한화에 이어 두산까지 보유 지분을 처분하면서 KAI의 투자 매력이 크게 떨어졌다는 분석이 많다. 항공업계 관계자는 “KAI가 개발비만 8조6000억원에 달하는 한국형 전투기(KF-X) 사업을 진행하면서 자금조달 우려가 큰 상황”이라며 “한화에 이어 두산이 서둘러 매각에 나선 것도 지분가치 하락에 대한 우려가 작용했을 것”이라고 말했다.

KAI 지분 매각, 즉 민영화가 순조롭지 않을 것이라는 예상도 나온다. 주요 주주들이 지분을 팔고 나가는 상황에서 뚜렷한 매수 주체를 찾기가 쉽지 않기 때문이다. 산업은행도 한발 뒤로 물러서는 모양새다. 산업은행 관계자는 “비금융 자회사를 매각한다는 원칙에는 변함이 없다”며 “당장은 KAI 지분 매각을 검토하고 있지 않다”고 밝혔다. KAI 관계자는 “인도네시아 정부가 개발비 20%를 분담하기로 하는 등 KF-X 사업은 순조롭게 진행되고 있다”며 “주요 주주의 지분 매각과 별개로 회사에는 아무런 문제가 없다”고 강조했다.

◆늦게 팔아 450억원 덜 받은 두산

투자은행(IB)업계에서는 두산이 올 상반기 안에 KAI 지분을 매각할 것이라는 관측이 많았다. 두산은 지난달 31일 한화테크윈, 현대자동차, 디아이피홀딩스 등 주요 주주 3개사가 공동으로 매각한다는 약정이 해제된 직후부터 매각을 준비한 것으로 알려졌다. 하지만 한화테크윈이 5일 기습적으로 먼저 지분을 처분하자 매각 시기를 앞당긴 것으로 전해졌다.

두산이 한화보다 늦게 팔면서 실속을 챙기지 못했다는 지적도 있다. 한화테크윈은 주당 7만1700원에 매각했지만, 두산의 매각 단가는 그보다 9200원 낮은 6만2500원이다. 두산이 한화의 매각 가격에 팔았다면 450억원을 더 챙길 수 있었다는 계산이 나온다.

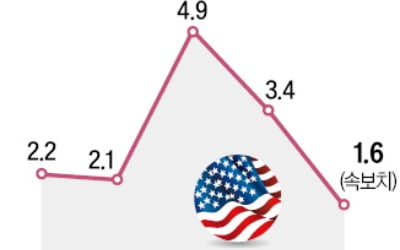

두산 매각 가격이 떨어진 것은 한화가 선수를 치면서 KAI 주가가 떨어졌기 때문이다. KAI 주가는 5일 7만7100원에서 8일 6만7900원으로 떨어졌다. 11일에도 4.42% 하락한 6만4900원을 기록했다. 두산 관계자는 “현재 시장 상황 및 매매 수요 등을 감안해 매각 시기를 결정했다”고 말했다.

두산은 매각을 통해 확보한 자금 3046억원을 자사주 매입 및 차입금 상환 등에 사용할 계획이다. 시내면세점 사업에도 일부 투입할 것으로 전해졌다. (주)두산은 2011년 1500억원 규모의 자사주를 매입한 이후 매년 300억원 이상 자사주를 사들이고 있다. 두산은 방위산업 계열사인 두산DST도 매각할 계획이다. 두산DST 매각이 완료되면 두산그룹은 사실상 방위사업에서 손을 떼게 된다.

서욱진/도병욱/박동휘 기자 venture@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)