현대그룹 구조조정 '탄력'…현대상선 LNG사업부, 1조1000억에 팔린다

현대그룹은 지난 6일까지 LNG 전용선 사업부를 사겠다고 인수의향서(LOI)를 제출한 후보 6곳 중 매각 우선협상 대상자로 IMM 인베스트먼트를 선정했다고 12일 발표했다.

IMM 인베스트먼트는 상반기 중 실사를 거쳐 최종 인수 방식과 인수 규모를 확정할 계획이다.

LNG 전용선 사업부 매각은 현대그룹이 작년 말 발표한 3조3000억원 규모 자구계획안의 일부다. 당시 현대그룹은 이 사업부를 매각해 약 1조1700억원을 확보할 수 있을 것으로 계산했다. 전체 자구계획안의 3분의 1이 달성된 셈이다.

현대그룹은 이 외에도 작년 12월에 현대상선 컨테이너 1만8097대를 팔아 563억원, KB금융지주 주식 113만주를 처분해 465억원을 확보했다고 발표했다.

LNG 전용선 사업부는 미래 수익이 보장돼 있는 알짜 자산이어서 투자자들의 관심이 높았다. 현대상선은 총 10척의 LNG선을 갖고 연간 국내 LNG 수입량의 20% 정도인 730만t을 수송하고 있다. 이들 선박은 한국가스공사와 최장 2028년까지 장기운송 계약이 체결돼 있다. 원가 보상 방식으로 매년 운임을 정산하기 때문에 유가 상승 등으로 인한 리스크도 없다.

현대상선은 LNG선 사업이 장부상 저평가돼 있어 대규모 처분이익이 실현될 것으로 내다봤다. 이 사업부의 장부가는 약 6000억원으로, 1조1000억원에 매각시 5000억원 이상의 자본금 유입 효과가 생긴다.

당초 작년 말 현대상선의 연결재무제표 부채비율은 약 1200%에 이를 것으로 예상됐으나, LNG선 사업부 매각으로 최저 600% 수준까지 떨어질 것으로 업계는 추정하고 있다.

현대상선 관계자는 “앞으로 회사의 역량을 컨테이너선과 벌크선 부문 경쟁력 강화에 집중할 것”이라고 설명했다.

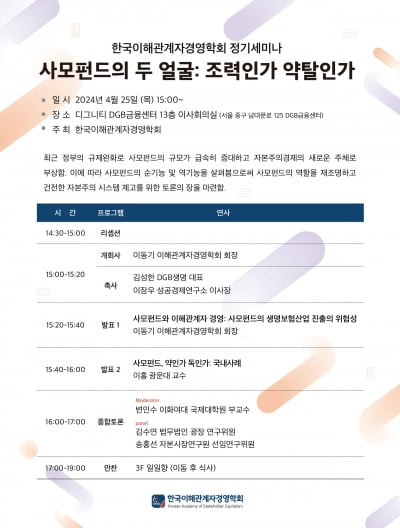

현대그룹은 매각하는 LNG선 사업부를 경영하고, 추후 되사올 권리를 갖기 위해 IMM 인베스트먼트가 설립할 사모펀드(PEF)에 후순위로 재투자하는 방안도 검토하고 있는 것으로 알려졌다.

이상은 기자 selee@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![판매량 줄어도 매출 늘어난 현대차…"비싼차 많이 팔았다" [종합]](https://img.hankyung.com/photo/202404/02.33262402.3.jpg)