삼성硏 "연말 가계부채 위험수준 우려"

삼성경제연구소 정영식 수석연구원은 19일 `늘어나는 가계부채, 문제없나'라는 보고서에서 "가계부채가 조정되고 있는 주요 선진국과 달리 우리나라는 주택담보대출을 중심으로 가계부채가 늘고 있다"며 이같이 밝혔다.

보고서에 따르면 올해 상반기 국내총생산(GDP)은 마이너스를 기록한 반면 예금취급기관의 가계대출은 7.5% 증가할 것으로 예상된다.

특히 1~7월 주택담보대출 증가액은 22조6천억 원으로 사상 최대치를 기록했다.

경기 침체에도 가계대출이 증가한 이유로 정 연구원은 "당국이 경기 침체를 막으려고 금리를 낮추고 부동산 규제를 대폭 완화했기 때문"이라며 "금융회사는 안전한 주택담보대출을 선호하고, 가계도 주택 가격 상승을 예상해 대출을 늘렸다"고 설명했다.

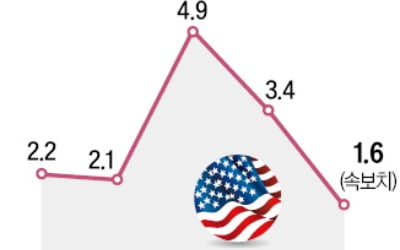

삼성경제연구소가 자체 작성하는 `가계신용위험지수'는 올해 2분기 0.59로 작년 4분기(1.48)와 비교하면 아직 낮은 수준이다.

이 지수는 금융자산에서 금융부채가 차지하는 비율, 주택담보인정비율(LTV), 가계대출금리, 신용카드 연체율 등을 종합해 만든다.

정 연구원은 그러나 "상반기 가계신용위험지수가 높지 않은 것은 주식시장 반등에 힘입어 금융자산이 증가했고 저금리 기조가 유지됐기 때문이지 경제 펀더멘털이 개선됐다고 보기는 어렵다"고 말했다.

그러면서 "최근 주택담보대출 증가세와 비슷한 정도로 가계부채가 증가한다면 올해 말에는 가계부채가 `카드버블 붕괴사태' 때와 맞먹는 1.56까지 상승할 가능성이 있다"고 전망했다.

정 연구원은 "가계부채가 늘면 당장 소비 위축과 주택분양시장 냉각을 막는 데는 도움이 되겠지만, 결국 금융기관과 가계의 부실을 초래할 뿐만 아니라 저축률이 낮아져 투자가 둔화하고 잠재성장률이 떨어진다"며 선제적인 대응을 주문했다.

그는 "기업 신용평가체제를 강화해 가계대출에 쏠린 자금 가운데 일부를 중소기업 대출로 유도하고 가계가 금리 변동의 위험을 떠안는 변동금리 위주의 대출구조를 고정금리 위주로 바꿔야 한다"고 말했다.

(서울연합뉴스) 홍정규 기자 zheng@yna.co.kr

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)