입력2006.04.02 23:24

수정2006.04.02 23:26

요즘 들어 세계 부동산 시장의 거품논쟁이 일고 있다.

특히 미국 부동산 시장에서 이 논쟁이 심하다.

우리도 일부 지역의 경우 부동산 가격이 거품이라고 보고 이를 해소하기 위한 정부의 규제가 갈수록 강화되고 있다.

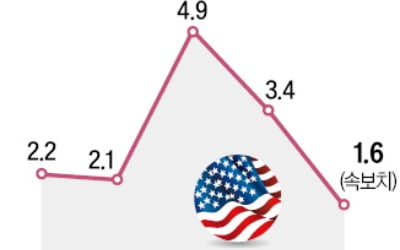

현 시점에서 미국의 부동산 가격이 거품이고 하락세가 붕괴로 이어진다면 미국경기 뿐만 아니라 세계경기가 침체국면에 빠질 가능성이 높다.

실제로 미국의 경우 주가가 10% 하락할 경우 소비는 0.3% 줄어들지만 부동산값이 10% 하락하면 소비는 0.6% 감소해 충격은 2배에 이르는 것으로 추정된다.

앞으로 부동산 거품이 붕괴될 것이라고 주장하는 사람들의 논거는 이렇다.

미국 등 세계 각국의 금리인상으로 △가계부채 부담을 느끼는 상황이고 △금융기관들의 주택자금 부실화가 높아지고 있는 데다 △정보기술(IT)산업침체→주가하락→달러가치 추락으로 이어져온 일련의 미국경제 거품붕괴 과정에서 남은 부동산 부문도 거품붕괴는 필연적이라는 시각이다.

특히 부동산 거품론이 주목을 받고 있는 것은 금리인상으로 금융비용이 증가하거나 경기둔화에 따른 고용사정 악화로 소득이 줄 경우 부채가 급증한 가계를 중심으로 보유부동산을 처분할 가능성이 높다고 보고 있기 때문이다.

계속된 금리인상으로 미국의 실질금리가 플러스로 돌아선 올 3월 이후부터 이런 현상들이 눈에 띄게 증가하고 있다.

반면 부동산 거품경고에 반론을 제기하는 사람들은 이번의 부동산 가격상승은 실수요를 반영한 것으로 투기적인 징후가 거의 없고,지금의 경제여건을 감안한다면 금리가 부동산 거품이 붕괴될 정도로 높게 인상되기는 어려울 것이라고 주장한다.

오히려 중장기적으로 고령인구비율 증가 등 인구구성 변화로 부동산 경기는 연착륙될 가능성이 높다는 견해도 대두되고 있다.

현재 미국의 경우 가구주 연령이 45∼50세인 2천70만 가구중에서 76%, 35∼40세인 2천4백40만 가구중의 67%가 자가소유 가구인 점을 감안하면 자가 소유에 따른 실수요 성격이 짙다고 보고 있다.

두 견해 모두 나름대로 일리가 있는 주장이다.

한가지 분명한 것은 이번 부동산 가격상승은 저금리 지속으로 금융차입 비용이 실물투자 수익률보다 값싸 보이는 '부채-경감 현상(debt-defaltion syndrome)'이 주요인이라는 사실이다.

따라서 미국 증 주요국들이 금리를 계속 인상함에 따라 앞으로는 부동산담보대출의 차환(借換)이 둔화되면서 부동산가격의 상승폭이 낮아지는 이른바 '질서있는 진정국면'으로 이어질 가능성이 높아 보인다.

과거 거품이 우려될 때에도 부동산 가격은 하락세를 보인다 하더라도 평탄한 고원(高原)에 머무는 경우가 많았다.

우리의 경우도 인구통계학적 관점에서 보면 주택 자가소유 의욕이 강한 35∼50세 계층이 두텁게 형성된 점을 감안하면 특정지역의 중대형 아파트를 중심으로 수요는 지속될 것으로 예상된다.

결국 규제를 통한 수요억제보다는 이들 계층의 수요에 맞게 공급을 늘려주는 것이 보다 근본적인 부동산 가격안정 대책이 아닌가 생각한다.

한상춘 논설·전문위원 schan@hankyung.com

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)