“삼성바이오로직스, 3분기 실적 예상치 웃돌 것 ”

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

증권가 분석

1~3공장 가동률 100%

1~3공장 가동률 100%

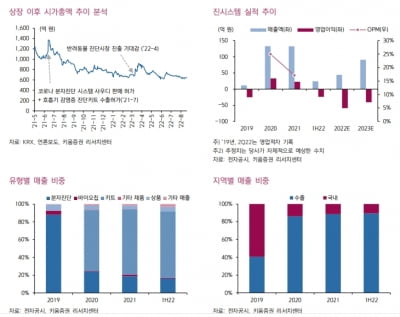

7일 증권가에 따르면 3분기 실적에 반영되는 1~3공장 가동률은 100%를 기록했다. 2분기에는1,3 공장이 전체 가동됐지만 2공장은 유지보수로 인해 50% 가동률을 보였다.

삼성바이오에피스 실적은 3분기부터 삼성바이오로직스 실적에 반영된다. 삼성바이오에피스가 받은 마일스톤도 3분기 실적에 반영될 것으로 봤다. 지난 8월 휴미라 바이오시밀러(바이오의약품 복제약)인 ‘하드리마’ 100mg 고농도 제형은 미국 식품의약국(FDA) 승인을 받았다.

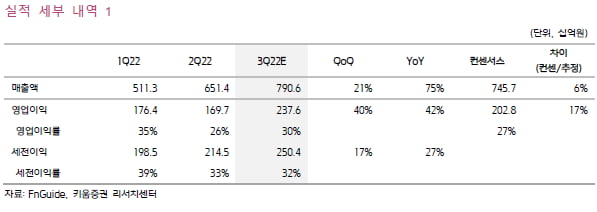

키움증권은 삼성바이오로직스의 3분기 연결 재무제표 기준 매출을 7906억원, 영업이익을 2376억원으로 예상했다. 전년 동기 대비 각각 75%와 42% 증가한 수치다. 컨센서스 대비로는 6%와 17% 높다.

허혜민 키움증권 연구원은 “우호적인 원달러 환율도 호실적에 기여할 것”이라며 “3분기 평균 환율은 1달러당 1337.98원으로 전분기 대비 6%, 전년 동기 대비 16% 높아졌다”고 말했다.

삼성증권은 삼성바이오로직스의 3분기 매출과 영업이익을 각각 8072억원과 1965억원으로 예상했다. 환율 상승으로 인해 원재료 원가 부담은 있지만, 원재료가 차지하는 비중이 높지 않아 영업이익 역시 개선될 것이란 분석이다.

4공장은 이달부터 가동이 시작될 것으로 봤다. 다만 매출 반영은 내년 이후부터 본격화 될 것이란 전망이다.

서근희 삼성증권 연구원은 “4공장 수주 확보는 무리 없을 것으로 판단하며 5공장 증설 계획도 빠른 시일 내에 구체화될 것”이라며 “추가 공장 증설 계획이 구체화되며 지속 성장에 대한 기대감도 높아질 것”이라고 말했다.

박인혁 기자 hyuk@hankyung.com