대형 오피스빌딩에서 시작된 자산관리(Property Management, PM)가 중소형빌딩과 상가빌딩에 이어서 주거용부동산(임대주택)으로 까지 확대될 움직임을 보이고 있다. 국내에서도 1~2인 가구의 증가, 월세제도 확산, 운영수익 중시 현상 등으로 인해 주택임대시장에 대한 수요가 증가하면서 주택임대관리업이 주목을 받고 있다. 이러한 트렌드에 맞추어 몇몇 회사들은 일본의 임대주택관리회사와 손잡고 임대주택관리 전문회사를 이미 설립하였거나 설립준비 중이라고 한다. 정부에서도 최근 기업형 주택임대관리업을 이르면 9월부터 도입한다고 발표되면서 당분간 주거용 부동산자산관리에 대한 뜨거운 관심은 계속될 것으로 보인다.

사실, 주거용 부동산 자산관리가 새로운 것은 아니다. 글로벌PMC의 경우 2005년부터 현대판 도시형생활주택(임대용) 60호를 현재까지도 관리해오고 있기 때문이다. 다만, 이번에 도입되는 주택임대관리회사는 일본의 경우처럼 시공과 임차인 모집 및 임대관리를 직접 수행할 수 있다는 차이점은 있다.

주택임대관리업이 본격 도입되면 부동산자산관리시장의 파이는 점차 확대되겠지만 많은 건설회사들이 희망하는 것처럼 국내 주택임대관리시장의 규모가 충분한 지는 의문이 든다. 일본의 임대주택관리회사들의 수익 중에서 시공이익이 대부분을 차지하고 있고 임대관리로 인한 수익은 그리 크지 않다는 조사자료를 볼 때, 국내에서 임대주택 시공물량이 대폭 늘어나지 않는 한 국내 주택임대관리시장의 미래는 그리 밝아 보이지 않는다. 왜냐하면 임대주택 범주에 포함될 수 있는 도시형생활주택이나 오피스텔의 경우 거의 대부분이 분양되었기 때문에 기업형 관리회사가 나서서 수주할만한 대상도 아니기 때문이다.

더 중요한 것은 일본의 주택관련 제도와 문화가 우리의 것과 다른 점이 많기 때문에 일본의 임대주택 시공 및 관리전문기업 레오팔레스21(www.leopalace21.com)의 비즈니스 모델을 벤치마킹은 하되 미국의 임대주택관리시장도 반드시 조사할 필요가 있다. 개인적인 의견이지만, 우리나라의 주거용 부동산자산관리시장은 상업용 부동산자산관리처럼 일본이 아닌 미국의 자산관리 발전과정처럼 전개될 가능성이 높아 보인다.

미국 부동산자산관리시장의 규모는 2011년말 현재 451억 달러이고 부문별 비중을 보면 주거용(임대주택) 63.8%, 업무용(Office) 20%, 리테일(Retail) 9.5%, 산업용 3.7%, 그리고 기타 비주거용 3%로 각각 구성되어 있다. 오피스 자산관리가 대부분인 우리나라와는 달라도 너무 다르다는 것을 알 수 있다.

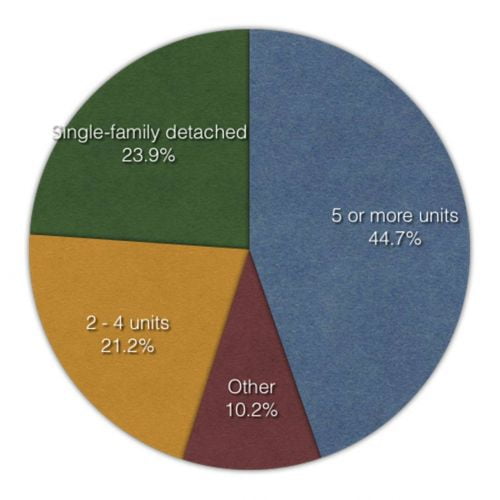

미국 주거용 부동산의 구성을 보면 5호 또는 이상의 공동주택이 44.7%, 2 ~ 4호 공동주택, 단독주택 23.9%, 기타 타운하우스 등이 10.2%를 차지하고 있다. 이 중에서 자산관리의 대상은 5호 이상의 공동주택이다. <아래 그림 참조>

<미국 임대주택 종류별 비중>

미국 부동산 자산관리회사는 약 152,000개사인데 이 중에서 종업원 5인 이하의 기업 비중이 91.1% 이고 종업원50인 이상의 회사는 0.9%에 불과하다.

이런 점을 비추어 볼 때, 국내에서도 주거용 부동산자산관리의 대상은 최소 5호 이상의 임대용 공동주택이 될 것이고 이를 관리하는 회사들도 소규모 회사가 주를 이룰 것으로 보인다. 또한, 국내 상업용 부동산 자산관리시장의 발전과정 측면에서 볼 때 주거용 부동산 자산관리시장이 활성화되려면 상당한 시간이 필요할 것으로 판단된다.

따라서, 주택임대관리업에 뛰어들고자 하는 회사들은 처음부터 기대수준을 높게 잡지 말고 하나씩 하나씩 늘려가겠다는 자세로 임할 필요가 있다. 부동산 자산관리업은 건설업이나 개발업과 달리, 홈런을 노리는 비즈니스가 아니라 단타(single)를 많이 쳐내야 하는 비즈니스이기 때문이다.

대표이사 사장 김 용 남

www.globalpmc.com

"외부 필진의 기고 내용은 본지의 편집 방향과 다를 수 있습니다."

독자 문의 : thepen@hankyung.com