"산정체계 불투명" 비판 목소리

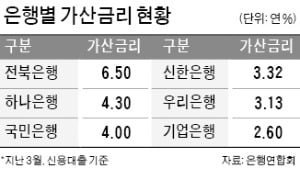

1일 은행연합회에 따르면 지난 3월 신용대출 기준 18개 은행의 기준금리는 연 1.26~2.06% 구간으로 상단과 하단의 차이가 1%포인트 이내다. 반면 가산금리 격차는 3.9%포인트에 이른다. 전북은행의 가산금리가 연 6.50%로 가장 높았고 기업은행이 연 2.60%로 가장 낮았다.

가산금리는 업무원가(인건비, 전산처리 비용 등), 법적 비용(보증기관 출연료, 교육세 등), 위험 프리미엄, 목표 이익률 등으로 구성된다. 중신용자 대출을 많이 취급해 대손 리스크가 큰 전북은행과 카카오뱅크 토스뱅크 등은 위험 프리미엄이 많이 붙어 가산금리 평균값이 높다는 설명이다. 하지만 고객층이 비슷한 4대 시중은행의 가산금리 차이도 적지 않은 수준이었다. 하나은행(연 4.30%)이 우리은행(연 3.13%)보다 1.17%포인트 높았다.

한 시중은행 관계자는 “가산금리가 높은 은행은 우대금리도 많이 주는 경향이 있어 소비자가 받는 최종금리는 크게 차이가 나지 않는다”고 말했다. 하나은행의 우대금리를 포함한 가감조정금리는 경쟁사보다 최대 1%포인트 높아 3월 기준 하나은행 신용대출 최종금리(연 4.56%)는 우리은행(연 4.47%)보다 높지만 국민은행(연 4.96%)과 신한은행(연 4.69%)보다는 낮았다.

가산금리가 어떤 요인 때문에 오르내리는지 소비자가 가늠하기 힘들다는 비판은 과거부터 꾸준히 제기돼 왔다. 은행들이 내부적으로 정한 목표 수익률에 따라 가산금리가 ‘널뛰기’하고, 최근엔 이자이익을 내기 위해 가산금리를 올리고 있다는 지적이다. 5대 은행의 올 1분기 예대금리차(예금금리와 대출금리의 차이)는 작년 말보다 0.03~0.06%포인트 상승했다.

은행들은 “같은 금리 산정체계를 갖고 있는 게 오히려 경쟁을 제한하는 담합”이라고 항변하고 있다.

이인혁 기자 twopeople@hankyung.com