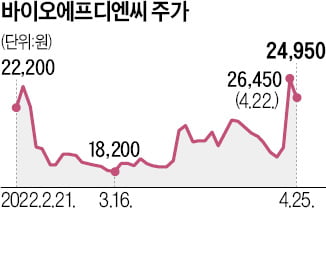

기대치 높아지는 대웅제약…증권사 앞다퉈 목표주가 '상향'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

올 1분기 영업이익 컨센서스 상회 전망

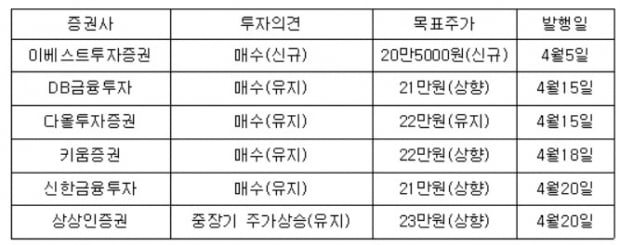

목표주가 20만5000~23만원

목표주가 20만5000~23만원

20일 증권업계에 따르면 올해 대웅제약의 실적 및 주가에는 보툴리눔 톡신 제제 나보타의 수출 증가 및 위식도역류질환 신약 펙수프라잔의 국내 출시 등이 동력(모멘텀)으로 작용할 전망이다.

지난해 대웅제약은 나보타의 북미 수출을 앞세워 2020년의 역성장을 극복했다. 올 1분기에도 시장 예상치(컨센서스)를 웃도는 실적을 기록할 것으로 봤다.

“나보타 美 수출, 1분기만에 작년의 50%”

신한금융투자는 대웅제약의 목표주가를 21만원으로 높였다. 별도 재무제표 기준 1분기 매출과 영업이익은 각각 2671억원과 269억원으로 추정했다. 수익성 좋은 나보타의 북미 수출이 188억원을 기록하며, 영업이익은 컨센서스를 웃돌 것이란 예상이다. 컨센서스는 매출 2662억원, 영업이익은 253억원이다.장세훈 연구원은 “수출 통관 자료를 통해 추정한 나보타의 북미 1분기 수출 금액은 지난해의 절반에 가까울 정도로 성장세가 가파르다”며 “환율 효과도 더해져 호실적이 예상된다”고 말했다.

2022년 연간으로도 나보타와 펙수프라잔을 중심으로 실적이 개선될 것으로 예상했다. 기대치를 웃도는 성장 속도를 보여주는지를 확인할 필요가 있다고 했다. 나보타는 2분기 통관 데이터로 지속적인 성장성을 확인하고, 3분기 예정된 유럽 출시에 따른 추가 성장 속도에 주목할 것을 권했다.

펙수프라잔은 출시 이후 처방 데이터의 추이에 주목해야한다고 했다. 경쟁약물인 케이캡은 출시 후 첫 6개월간 137억원의 처방액을 기록했다. 펙수프라잔은 위염 적응증 및 비스테로이드항염증제(NSAIDs)와 병용하는 적응증 확장도 계획 중이다. 이에 따른 추가 실적 성장도 기대했다.

“주가에 이나보글리플로진 잠재력은 미반영”

상상인증권은 대웅제약의 목표주가를 23만원으로 올렸다. 현재 주가에는 나보타 수출 성장에 대한 기대감 및 펙수프라잔의 잠재력이 반영됐다고 봤다. 하지만 당뇨치료제인 ‘이나보글리플로진’의 잠재력은 충분히 반영되지 않았다는 판단이다.이나보글리플로진은 단독 및 복합제를 포함한 3개 품목이 임상 3상을 마쳤다. 내년에 출시한다는 목표다. 대웅제약은 당뇨 부문에서 국내 종합병원 등에 대한 유통망을 잘 구축하고 있기 때문에 출시 이후 기존 상품을 대체하는 거대 제품으로 키울 수 있다고 했다.

하태기 연구원은 “수익성이 좋은 펙수프라잔 및 이나보그리플로진이 거대 품목으로 성장하면 이익 성장폭이 클 것으로 전망된다”고 말했다.

키움증권은 펙수프라잔이 올 하반기 출시 이후 2022년에 150억원의 매출을 기록할 것으로 추정했다. 향후에는 연매출 1000억원 이상의 신약으로 성장할 것이란 관측이다.

나보타의 올해 매출은 전년 대비 33% 늘어난 1063억원으로 예상했다. 환율과 경제 활동 재개(리오프닝) 효과에 따라 추가 증가도 가능하다고 봤다. 하반기로 예상되는 안구건조증치료제 ‘HL036'의 임상 3상 중간결과 발표도 기대했다.

코로나19 치료제의 임상 중단, 소송 비용의 감소 등은 이익률 개선에 기여할 것이란 게 증권가의 분석이다. 리오프닝으로 인한 전문의약품의 매출 증가도 실적 성장의 이유로 꼽혔다.

이베스트투자증권은 올해 대웅제약의 매출과 영업이익을 각각 1조2510억원과 1198억원으로 예상했다. 전년 대비 각각 8.5%와 34.8% 늘어난 수치다.

박인혁 기자

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)