저평가만으로는 부족하다…低PER+실적상향주는

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

16일 하나금융투자는 "중장기적으로 봤을 때 저평가와 실적상향의 조합이 가장 압도적이고 뛰어난 성과를 보인 것을 알 수 있다"고 조언했다.

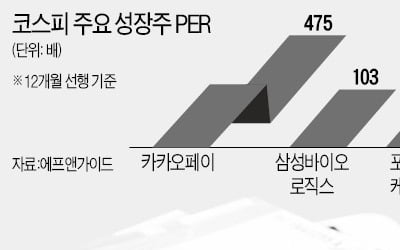

이경수 하나금융투자 연구원의 분석에 따르면, 2010년부터 현재까지 국내 상장된 시가총액 3000억원 이상 종목 중 매달 말 PER이 낮은 저평가 상위 20%를 사고(롱) 하위 20%를 팔거나 공매도했다고(숏) 가정하면 누적 수익률은 39.3%다. 이 기간 코스피 지수가 60.72%, 코스피 200 지수가 63.61% 오른 것에 비해 낮다. 하지만 이 같은 저PER 지표에다 그 해 순이익 전망치 상향 여부를 함께 고려하면 수익률이 폭증한다. 저평가 여부와 12개월 선행 순이익 컨센서스 3개월 상향 여부에 가중치를 절반씩 부여해 종목을 고르고 투자했다고 가정해보면 같은 기간 롱-숏 수익률은 820.1%에 달한다.

그렇다면 현재 '저평가+실적주'는 어떤 것들이 있을까. 지난 14일 종가 기준 KRX300 종목 내에서는 DL, HMM, 한화, LX인터내셔널, 한국가스공사, GS, 기업은행, 우리금융지주, DGB금융지주, 효성티앤씨, 하나금융지주, DB하이텍, 한국금융지주, JB금융지주, 현대해상, LX세미콘, 동양생명 등이 최상위로 꼽힌다. KRX300이 아닌 종목 중에서는 한라홀딩스, 송원산업, 현대홈쇼핑, 코오롱글로벌, LF, 이수화학, 동부건설, 인탑스, 계룡건설, 크리스에프앤씨, 비에이치, SBS, 에스텍, 이수페타시스, 한솔홀딩스, 현대코퍼레이션 등이다.

이 연구원은 "최근 저평가 스타일의 강세가 매우 독보적이다"며 "시중 금리 상승세 영향 때문이겠지만 금리라는 변수는 100% 예측하기 어렵다"고 말했다. 이어 "결국 거시 국면과 무관하게 상시적으로 저평가+실적상향 종목군을 찾아보는 습관을 들이는 게 초과 수익 측면에서 유용할 것"이라고 덧붙였다.

구은서 기자 koo@hankyung.com

![[신근영의 메타버스와 암호화폐 이야기] 이제는 꿈에 투자하는 시대다](https://img.hankyung.com/photo/202201/99.28643601.3.jpg)