신한금투 "현대차, 미국·유럽의 호황 감안하면 실적 아쉬워…목표가 하향"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

투자의견 매수, 목표가 29만원 제시

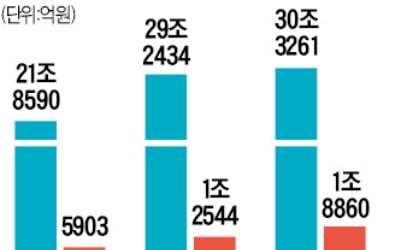

현대차의 2분기 매출은 전년 동기 대비 38.7% 증가한 30조3000억원, 영업이익은 219.5% 증가한 1조8900억원을 기록해 시장 기대치에 부합했다. 자동차 사업은 브릭스와 유럽의 도매 판매 정상화로 매출이 53.7% 증가한 24조7000억원을 기록했다. 연결조정을 포함한 영업이익은 346.8% 증가한 1조2400억원으로 영업이익률 5.0%를 회복했다.

정용진 신한금융투자 연구원은 "1분기보다 소폭 개선된 수치지만 미국·유럽의 호황을 감안하면 조금 아쉽다"며 "신흥국 비중이 커진 영향으로 해석된다"고 설명했다. 2018년 이후 처음으로 제품 믹스 변화가 영업이익에 마이너스 2400억원의 부정적인 영향을 줬다는 것이다.

일부 리콜의 영향으로 판매보증충당급 비중도 0.5%포인트 늘어난 2.9%로 상승했다. 대신 금융사업이 매출액 4조원, 영업이익 5540억원을 기록하면서 4분기 연속 호실적을 이어간 것으로 나타났다.

정 연구원은 "지난해 신종 코로나바이러스 감염증(코로나19) 방역에 이어 올해 상반기는 차량용 반도체 이슈로 생산 차질이 불가피했다"며 "임단협 잠정 합의로 파업 우려는 일단락됐지만 아직 3분기 생산 계획은 보수적으로 잡혀 있고, 임단협 최종 합의와 반도체 수급 등을 고려해 생산 물량이 탄력적으로 상향 조정될 것으로 전망한다"고 전했다.

그는 "장기적인 관점에서는 신흥국이 중요하다"며 "앞으로 신흥국 수요가 추가적으로 개선되면 믹스 영향을 상쇄할 수준의 볼륨 회복이 가능하겠다"고 말했다.

류은혁 한경닷컴 기자 ehryu@hankyung.com