"경기민감주보다 우량주"…블랙록 3분기 전망

경기민감주들은 지금까지 매우 강한 상승세를 보여왔다. 우리는 그 잠재력이 완전히 소진됐다고 생각하지 않지만, 이제는 우량주에 집중해야 한다고 생각한다. 주식시장 사이클의 다음 수혜주로 어떤 우량주가 있을지 검토해볼 필요가 있다는 것이다.

우량주에는 매력적인 밸류에이션(가치평가)이 있기 때문이다. 투자자들은 대부분 주식시장 상승 초기 단계에서 성과를 거두는, 위험 베팅을 선호하면서 우량주를 회피하거나 팔았다. 이같은 경향으로 인해 2000년대 초반 닷컴버블 이후 우량주는 최대 할인율을 기록하기도 했다.

그러나 우량주는 더 높아질 가능성이 있다. 주기가 거듭할수록 시장은 보다 정상화된 성장률을 내다보고 조세정책, 인플레이션 등에 대한 우려 속에 투자자들이 더욱 신중해질 것이기 때문이다.

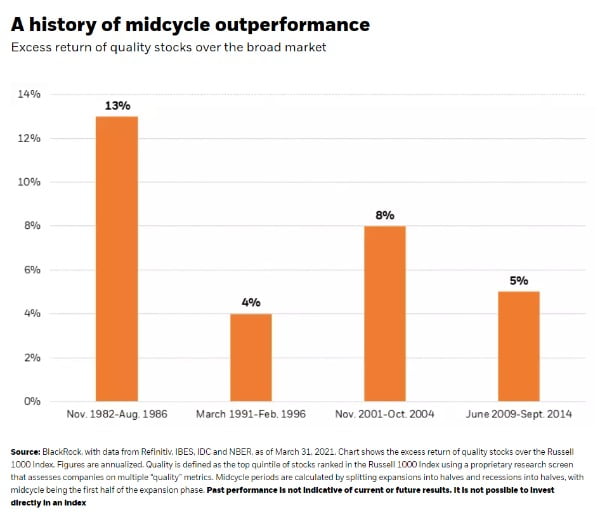

경제가 재개장되면서 호황상태를 유지할 것으로 보인다. 지금은 중간사이클의 수혜주 쪽으로 방향을 틀어야 할 때다. 그게 우량주가 될 것이다. 우량주의 시장 주기별 성과를 분석해본 결과 중간사이클 동안 우량주가 상당히 우수한 실적을 낸 것으로 나타났다. 이는 단기 수익률뿐만 아니라 장기·구조적인 수익률 측면에서도 마찬가지다.

정리=김리안 기자 knra@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[애널리스트 칼럼] ESG로 몰리는 자금…블랙록ETF 주목](https://img.hankyung.com/photo/202106/01.26701898.3.jpg)

!["美 공급난 내년까지 지속…인플레도 장기화" [조재길의 뉴욕증시 전망대]](https://img.hankyung.com/photo/202106/01.26700328.3.jpg)

!["스가 정부, 몇안되는 일본 강점마저 망치고 있다" 날선 비판 [정영효의 일본산업 분석]](https://img.hankyung.com/photo/202106/01.26700217.3.jpg)

![MBC '뉴스데스크' 앵커 출신 박혜진, 파격 근황 봤더니 [이일내일]](https://timg.hankyung.com/t/560x0/photo/202404/01.36513659.3.jpg)