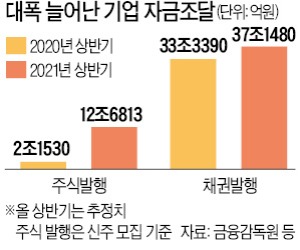

상반기 공모 회사채 발행액

사상 최대인 40兆 달할 듯

상장준비·유상증자도 '속도'

금리 인상이 예상보다 빨리 이뤄질 수 있다는 전망이 확산되자 기업은 자금 조달에 더욱 속도를 내고 있다. 이날 3년 만기 국고채 금리는 연 1.313%로 1년4개월 만에 최고 수준을 기록하고 있다. 5년물(연 1.678%)과 10년물(연 2.041%) 등도 상승세다. 최근 한국은행이 연내 기준금리 인상 가능성을 시사한 데 이어 미 중앙은행(Fed)도 기준금리 인상 예상 시점을 2024년에서 2023년으로 앞당긴 것이 채권 금리 상승세에 불을 붙였다는 분석이다. 모든 채권 금리·가격 기준인 국고채 금리가 상승하면 회사채 금리 역시 오르는 것이 불가피하다.

주식 발행 시장에서도 기업들의 조급함이 드러나고 있다. 기준금리 인상에 따른 자금유출로 증시 분위기가 나빠질 것에 대비해 최대한 빨리 자금 조달을 마무리하려는 분위기다. 당초 4분기께 공모에 나설 것으로 예상됐던 LG에너지솔루션과 디어유 등이 잇따라 상장 예비심사를 청구하며 등판 시기를 앞당겼다.

유상증자 카드를 꺼내드는 기업도 적지 않다. 삼성중공업(1조원)과 엘앤에프(4966억원) 등 10여 곳이 다음달 신주 발행을 통해 2조원 이상을 조달할 계획이다. 대한항공 포스코케미칼 한화솔루션 한화시스템 등 조 단위 유상증자가 쏟아진 상반기 흐름이 이어지고 있다는 평가다. 국내 기업의 올 상반기 주식 발행 규모 추정치는 12조6813억원으로 지난해 전체 금액(10조9164억원)을 이미 넘어섰다.

김진성 기자 jskim1028@hankyung.com

!['채시라 남편' 김태욱 아이패밀리SC 대표, 코스닥 상장 도전 [마켓인사이트]](https://img.hankyung.com/photo/202106/01.26683954.3.jpg)