"기술주 지금 사야할 때"…'흥구'에 3배 베팅한 서학개미들

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

◆"충분히 떨어졌다" 기술주 3배 베팅

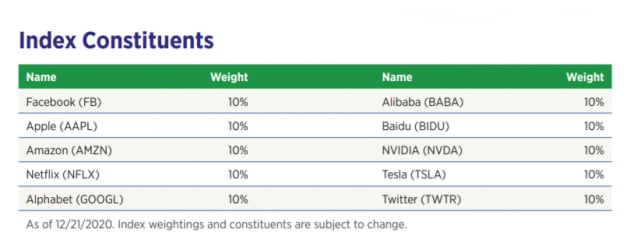

올 3월 한 달동안 국내 투자자들이 가장 많이 순매수한 해외종목은 ‘MicroSectors FANG Index 3X Leveraged ETN’(FNGU)이다. 투자자들 사이에서는 티커명 FNGU를 따 일명 ‘흥구’라는 별명이 붙을 정도로 인지도가 높은 종목이다.

FNGU 외에도 10위권 내의 두 종목이 기술주에 투자하는 레버리지 상장지수펀드(ETF)다. 투자자들 사이에서 ‘싹슬’로 불리는 ‘DIREXION DAILY SEMICONDUCTOR BULL 3X’(SOXL)가 순매수 4위를 차지했다. 필라델피아 반도체 지수를 3배로 추종하는 레버리지 상품으로, 기술주와 경기민감주의 성격을 동시에 지니고 있는 반도체 업종에 투자한다. 반도체 산업에 대한 투자자들의 낙관적 전망이 반영됐다는 분석이다.

국내 투자자들은 또 기술주 중심의 나스닥100지수를 3배로 추종하는 ‘ProShares UltraPro QQQ’(TQQQ)도 7309만달러 순매수했다.

빅테크 기업의 실적 전망치가 올라가며 주가가 반등할 수 있을 것이란 기대 때문이다. 임지용 NH투자증권 연구원은 “지난해 2분기가 코로나로 실적이 가장 나빴던 시기”라며 “기저효과로 2분기부터 페이스북·알파벳의 광고 매출, 애플의 기기 매출도 늘어날 전망”이라고 설명했다.

다만 코로나 이후 회복 국면에서 크게 수혜를 보는 경기 민감주보다 높은 수익률을 기대하기는 힘들 것이란 전망이다. 서 연구원은 “빅테크 기업 실적이 좋아지더라도, 은행이나 철강, 기계, 금속 종목에 비해 주가가 더 오르기는 어려울 것”이라고 내다봤다.

◆금리 상승에 베팅한 채권 인버스

기술주 레버리지와 반대로 베팅한 투자자도 많았다. 미국 국채 금리가 계속 오른다고 판단해 채권 인버스 ETF에 투자한 경우다. 3월 해외주식 순매수 10위를 차지한 종목은 ‘ProShares UltraShort 20+ Year Treasury’(TBT)였다. 금리가 상승해 미국 20년 국채 가격이 떨어지면 수익을 낼 수 있는 채권 인버스 상품이다. 지수 변동의 2배로 움직이는 레버리지 상품이다.하지만 채권 인버스 ETF도 단기적으로 큰 수익을 내기는 어려울 전망이다. 전병하 NH투자증권 연구원은 “장기적으로는 금리가 상승할 수 있지만 오는 2~3분기에는 금리가 횡보하거나 소폭하락할 것”이라며 “올해 1분기만큼 금리가 오르긴 어렵다”고 내다봤다.

레버리지 상품이라 손실이 커질수도 있다. 그날의 수익률을 2배, 3배로 복제하는 구조이기 때문에 ‘마이너스 복리 효과’가 생겨 금리가 오르락 내리락 할때마다 손실이 쌓인다. 전 연구원은 “장기적으로 금리가 오르더라도 레버리지 상품은 금리 방향이 왔다갔다 하면 수익을 내기 어렵다”며 “금리 상승에 베팅하는 것이 당분간은 높은 수익을 내기 어려울 것”이라고 예측했다.

◆아크에서는 탈출

3월 서학개미들이 보여준 또다른 특징은 몇몇 종목에 대한 관심을 급격히 줄였다는 점이다. 순매수 상위권에서 사라진 종목이 눈에 띈다. 아크 인베스트의 ETF는 3월 들어 순매수 50위권에서 자취를 감췄다. ‘아크 이노베이션 ETF’(ARKK)는 작년 12월부터 3개월 연속으로 순매수 5위권 안에 들었으나, 이번달에는 50위권 밖으로 밀려났다. 그 외에도 순매수 50위권에 꾸준히 이름을 올리던 ‘아크 핀테크 ETF’(ARKF) 등 4개 ETF도 목록에서 사라졌다.금리 상승의 영향을 크게 받는 몸집이 작은 혁신 기업에 투자하기 때문에 수익률이 좋지 않을 것으로 투자자들이 판단한 것으로 보인다. 또 테슬라 주가가 주춤하면서 '아크 열풍'이 가라앉는 것 아니냐는 분석도 나온다. 실제 ARKK가 2월 중순 이후 26% 급락하는 등 아크의 ETF 수익률은 저조하다.

최예린 기자 rambutan@hankyung.com