'은행株의 시간' 온다…우리·신한 일제히 상승

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

美블루웨이브로 금리 상승 가속

국내은행株 순이자 마진 확대로

격적인 실적 개선 기대

외국인, 올해 6천억 이상 순매수

유럽 등 해외은행株 유망

'MSCI유럽파이낸셜' ETF 주목

국내에선 우리·BNK금융 추천

국내은행株 순이자 마진 확대로

격적인 실적 개선 기대

외국인, 올해 6천억 이상 순매수

유럽 등 해외은행株 유망

'MSCI유럽파이낸셜' ETF 주목

국내에선 우리·BNK금융 추천

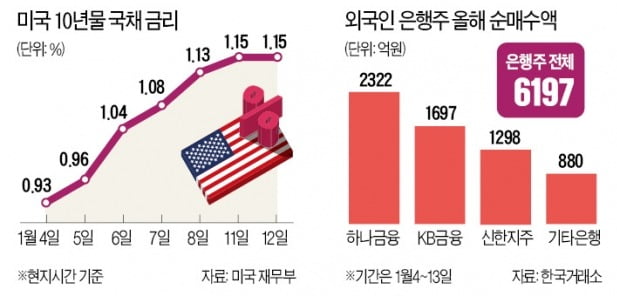

외국인 6000억원 순매수

13일 KB금융은 2.38% 오른 4만7300원에 마감했다. 신한지주와 하나금융지주도 각각 3.32%, 2.68% 올랐다. 우리금융지주(3.4%) 기업은행(2.3%) DGB금융지주(2.8%) 등도 나란히 상승했다. 이에 힘입어 은행 8개 종목으로 구성된 KRX은행업지수도 2.8% 올랐다.주가 상승을 이끈 것은 외국인이다. 이날 유가증권시장에서 약 1900억원어치를 순매수했는데, 은행주만 1277억원어치 사들였다. 신한지주(544억원)와 하나금융지주(271억원)의 순매수 규모가 가장 컸다. 이날뿐만이 아니다. 연초부터 이날까지 총 6000억원 이상의 은행주를 순매수했다.

전배승 이베스트투자증권 연구원은 “금리 상승추세는 은행들의 수익성에 긍정적”이라며 “금리가 오르면 은행들은 예대마진을 확대할 수 있다”고 강조했다. 그동안 수익성을 짓눌렀던 금리 하락세가 반전하면서 실적도 회복세로 돌아설 것이라는 설명이다.

미국채 금리 1% 돌파

금리 상승을 촉발한 것은 미국의 블루웨이브다. 민주당이 행정부와 의회를 장악하면서 대규모 부양책이 시행될 것이라는 전망이 나오고 있다. 대규모 부양책의 가능성은 다시 경기 개선 기대를 높이면서 금리 상승을 자극하고 있다.미국 재무부에 따르면 미국 10년물 국채금리는 12일(현지시간) 연 1.15%를 기록했다. 연초(연 0.93%) 대비 0.22%포인트 상승한 수준이다. 최정욱 하나금융투자 연구원은 “미국 10년물 국채금리가 연 1.50%까지도 오를 수 있다는 기대가 커지고 있다”고 말했다.

증권사들은 은행주 비중을 확대할 것을 권하고 있다. 은행주는 평균 주가순자산비율(PBR)이 0.33배 수준으로 저평가된 데다 금리도 상승세를 유지할 것으로 전망되기 때문이다. 한국투자증권에 따르면 올해 은행주 연간 순이익은 15조원으로 작년 대비 7% 늘어날 전망이다.

투자심리를 악화시켰던 배당금 축소 이슈도 해소될 것으로 보인다. 배당금 축소 규모가 예상보다 크지 않은 데다 올해는 배당성향(배당금 총액/순이익)도 정상화될 것으로 예상되기 때문이다.

최 연구원은 “2020년 배당성향은 약 2.5%포인트 축소에 그칠 것으로 추정된다”며 “은행 평균 배당수익률은 5.1%를 기록할 것”이라고 예상했다. 앞서 금융감독원은 신종 코로나바이러스 감염증(코로나19) 불확실성에 대비해 은행들의 배당성향을 기존보다 5~7% 낮춘 20% 수준으로 권고했다.

해외 은행주도 유망

해외 은행주를 추천하는 증권사도 있다. NH투자증권은 금리 회복 국면에서 유럽 은행주가 유망할 것이라고 전망했다. 금리가 마이너스까지 내려간 유럽의 금융주가 반등 시 상승폭도 더 클 것이라는 이유에서다. NH투자증권에 따르면 유럽 은행주는 올해 주가가 평균 3% 오르는 데 그쳤다. 미국(7.6%) 일본(6.6%)과 비교해 절반 수준이다.김환 NH투자증권 연구원은 “주요 유럽 은행은 다른 지역 대비 이자수익 비중이 높다”며 “이를 감안하면 더 빠른 실적 개선을 기대할 수 있다”고 분석했다. 유럽 은행에 투자하는 방법으로는 아이쉐어MSCI유럽파이낸셜 상장지수펀드(ETF)가 대표적이다.

국내 은행주에 대한 투자 의견은 엇갈린다. 하나금융투자는 낙폭이 과대했던 우리금융지주와 BNK금융지주를 추천하고 있다. 교보증권은 비은행 부문 비중이 높은 KB금융을 추천하고 있다. 한국투자증권과 SK증권은 은행업 전반에 대한 비중 확대를 추천했다.

박의명 기자 uimyung@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)