대한항공·아시아나 연일 급등…한진칼은 약세(종합)

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

"양사에 호재…한진칼은 지분경쟁 종식 가능성에 주가 하락"

대한항공을 보유한 한진그룹의 아시아나항공 인수 추진에 16일 오전 관련 종목이 연일 급등하고 있다.

다만 행동주의 사모펀드 KCGI 등 주주연합과 조원태 한진그룹 회장 측이 경영권 분쟁을 벌여온 한진그룹 지주사 한진칼은 지분 경쟁이 일단락될 가능성에 하락세다.

이날 오전 11시 6분 현재 유가증권시장에서 금호산업은 전 거래일 대비 가격제한폭(29.58%)까지 치솟은 1만250원에 거래 중이다.

또 아시아나IDT(22.71%), 아시아나항공(18.65%), 에어부산(14.04%), 대한항공(2.71%) 등이 오르고 있다.

하지만 한진칼(-4.88%)은 약세를 보이고 있다.

한진칼은 전 거래일에도 큰 폭으로 하락 마감(-8.25%)했다.

한진그룹의 아시아나항공 인수 추진 발표는 이번 주 초에 나올 것으로 알려졌다.

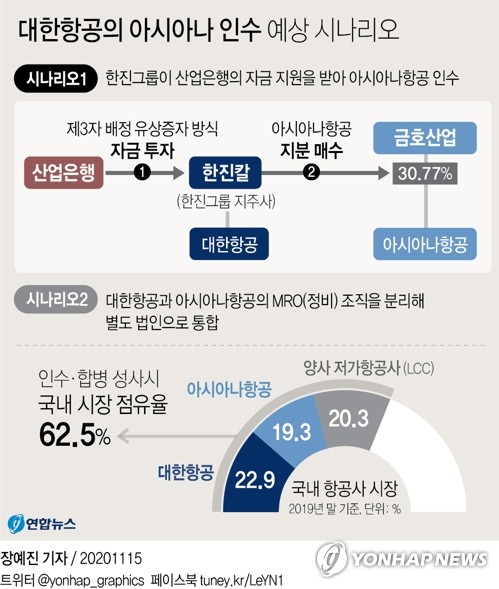

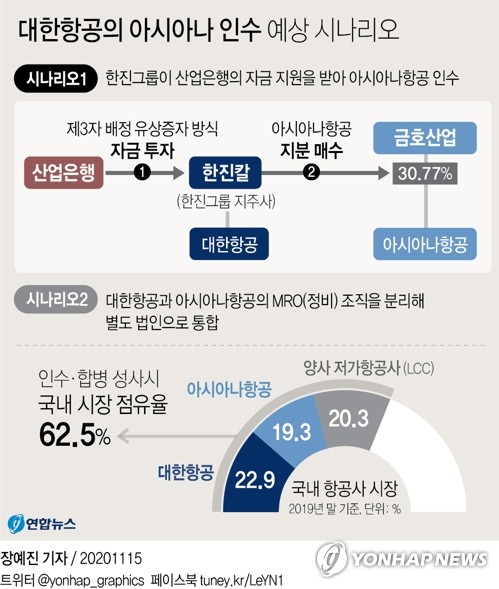

한진칼에 제3자 배정 유상증자 방식으로 산업은행이 자금을 투자하면 한진칼이 금호산업이 보유한 아시아나항공 지분(30.77%)을 사들이는 방안이 거론된다.

정부는 이날 산업경쟁력 강화 관계장관 회의를 열어 아시아나항공 정상화 방안을 논의했다.

그 결과 산은이 대한항공의 아시아나항공 인수 추진을 위해 8천억원을 투입하기로 했다.

증권가에서는 대한항공의 아시아나항공 인수를 두고 일단 두 회사에는 호재라는 평가가 우세하다.

최고운 한국투자증권 연구원은 "아시아나항공에 호재라는 점에는 이견이 없어 보이며 실적 개선 기대감이 다시 부각될 전망"이라며 "아직 자회사 에어부산에 대한 논의는 확정되지 않은 것으로 보이나 우선은 좋은 소식"이라고 평가했다.

아울러 "대한항공은 표면적으로 '승자의 저주'가 걱정될 수 있으나 실제로는 우리나라 항공시장을 지배할 수 있게 된다는 점이 더 중요한 변화"라고 진단했다.

또 그는 "한진칼이 인수 주체로 나서고 산은의 자금이 투입되면 재무 부담보다는 정부가 우리나라 항공시장 경쟁력을 강화하겠다는 대승적 차원에서 사실상 지원을 집중해주는 그림이라는 점에 주목해야 한다"고 설명했다.

다만 한진칼의 경우 그동안 경영권 분쟁이 주가를 끌어올린 만큼 아시아나항공 인수를 계기로 지분 경쟁이 끝나면 주가 약세 가능성이 크다는 전망이 나왔다.

이한준 KTB투자증권 연구원은 이날 한진칼에 대한 투자의견을 기존 '중립'(Hold)에서 '비중축소'(Reduce)로 하향 조정했다.

이 연구원은 "현재 한진칼 주가 기저에는 그동안 지분경쟁으로 인한 수급이 있다"며 "아시아나항공 인수와 관련해 지분 비율이 어느 쪽으로든 한쪽으로 기울면 주식 가치는 하락할 가능성이 커 보인다"고 내다봤다.

이어 "산은 지분 16%를 조원태 회장 측 우호 지분으로 보면 기존 특수관계인 등의 지분 34.5%에 더해 합산 50.7% 지분을 확보해 조 회장 측이 경영권 방어에 성공한다"며 "이를 한진칼 주가 급락 배경으로 판단한다"고 덧붙였다.

또 그는 "제3자 배정증자로 지분 경쟁이 종식되면 추가 지분 확보가 필요 없고 향후 오버행(대량 대기 매물)까지 우려해야 하는 상황이 올 수도 있다"고 전망했다.

엄경아 신영증권 연구원도 "지분 경쟁을 무효로 할 수 있어 한진칼 주가가 하락하고 있다"며 "KCGI가 지분을 더 사도 과점을 못 할 정도로 제3자 증자를 해버리면 지금까지 (KCGI가) 돈을 들여 지분을 산 게 의미가 없어진다"고 설명했다.

그러면서 "한진칼 주가는 영업이나 사업이 아니라 오직 지분 경쟁 하나로 지금 수준까지 왔다"며 "지분 경쟁이 무효가 되면 개인 투자자들은 주식을 더 매도할 가능성이 크다"고 예상했다.

/연합뉴스

다만 행동주의 사모펀드 KCGI 등 주주연합과 조원태 한진그룹 회장 측이 경영권 분쟁을 벌여온 한진그룹 지주사 한진칼은 지분 경쟁이 일단락될 가능성에 하락세다.

이날 오전 11시 6분 현재 유가증권시장에서 금호산업은 전 거래일 대비 가격제한폭(29.58%)까지 치솟은 1만250원에 거래 중이다.

또 아시아나IDT(22.71%), 아시아나항공(18.65%), 에어부산(14.04%), 대한항공(2.71%) 등이 오르고 있다.

하지만 한진칼(-4.88%)은 약세를 보이고 있다.

한진칼은 전 거래일에도 큰 폭으로 하락 마감(-8.25%)했다.

한진그룹의 아시아나항공 인수 추진 발표는 이번 주 초에 나올 것으로 알려졌다.

한진칼에 제3자 배정 유상증자 방식으로 산업은행이 자금을 투자하면 한진칼이 금호산업이 보유한 아시아나항공 지분(30.77%)을 사들이는 방안이 거론된다.

정부는 이날 산업경쟁력 강화 관계장관 회의를 열어 아시아나항공 정상화 방안을 논의했다.

그 결과 산은이 대한항공의 아시아나항공 인수 추진을 위해 8천억원을 투입하기로 했다.

증권가에서는 대한항공의 아시아나항공 인수를 두고 일단 두 회사에는 호재라는 평가가 우세하다.

최고운 한국투자증권 연구원은 "아시아나항공에 호재라는 점에는 이견이 없어 보이며 실적 개선 기대감이 다시 부각될 전망"이라며 "아직 자회사 에어부산에 대한 논의는 확정되지 않은 것으로 보이나 우선은 좋은 소식"이라고 평가했다.

아울러 "대한항공은 표면적으로 '승자의 저주'가 걱정될 수 있으나 실제로는 우리나라 항공시장을 지배할 수 있게 된다는 점이 더 중요한 변화"라고 진단했다.

또 그는 "한진칼이 인수 주체로 나서고 산은의 자금이 투입되면 재무 부담보다는 정부가 우리나라 항공시장 경쟁력을 강화하겠다는 대승적 차원에서 사실상 지원을 집중해주는 그림이라는 점에 주목해야 한다"고 설명했다.

이한준 KTB투자증권 연구원은 이날 한진칼에 대한 투자의견을 기존 '중립'(Hold)에서 '비중축소'(Reduce)로 하향 조정했다.

이 연구원은 "현재 한진칼 주가 기저에는 그동안 지분경쟁으로 인한 수급이 있다"며 "아시아나항공 인수와 관련해 지분 비율이 어느 쪽으로든 한쪽으로 기울면 주식 가치는 하락할 가능성이 커 보인다"고 내다봤다.

이어 "산은 지분 16%를 조원태 회장 측 우호 지분으로 보면 기존 특수관계인 등의 지분 34.5%에 더해 합산 50.7% 지분을 확보해 조 회장 측이 경영권 방어에 성공한다"며 "이를 한진칼 주가 급락 배경으로 판단한다"고 덧붙였다.

또 그는 "제3자 배정증자로 지분 경쟁이 종식되면 추가 지분 확보가 필요 없고 향후 오버행(대량 대기 매물)까지 우려해야 하는 상황이 올 수도 있다"고 전망했다.

엄경아 신영증권 연구원도 "지분 경쟁을 무효로 할 수 있어 한진칼 주가가 하락하고 있다"며 "KCGI가 지분을 더 사도 과점을 못 할 정도로 제3자 증자를 해버리면 지금까지 (KCGI가) 돈을 들여 지분을 산 게 의미가 없어진다"고 설명했다.

그러면서 "한진칼 주가는 영업이나 사업이 아니라 오직 지분 경쟁 하나로 지금 수준까지 왔다"며 "지분 경쟁이 무효가 되면 개인 투자자들은 주식을 더 매도할 가능성이 크다"고 예상했다.

/연합뉴스

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)