해외주식·리츠·원자재·채권 등

ETF로 자산배분, 안정적 성과

평균 총보수는 年 0.86% 저렴

두자릿수 수익률 내자 돈 몰려

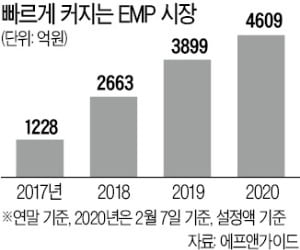

9일 금융정보업체 에프앤가이드에 따르면 EMP 펀드의 설정액은 4609억원(2월 7일 기준)으로 2017년 말(1228억원)보다 네 배 가까이 늘었다. 같은 기간 펀드 수도 19개에서 37개로 두 배로 늘었다. EMP는 전체 자산의 50% 이상을 ETF나 상장지수증권(ETN)에 투자해 운용하는 포트폴리오 전략을 뜻한다.

자산배분에 대한 관심이 커지면서 시장이 성장하고 있다는 분석이 나온다. 금정섭 KB자산운용 이사는 “시장 변동성이 커지고 주식, 채권 등 한 자산에만 투자해선 안정적인 수익을 얻을 수 없다”며 “해외 주식, 리츠(REITs·부동산투자회사), 원자재, 채권 등에 자산배분을 통해 4~5% 정도의 안정적 수익을 내는 상품에 관심이 커지고 있다”고 설명했다.

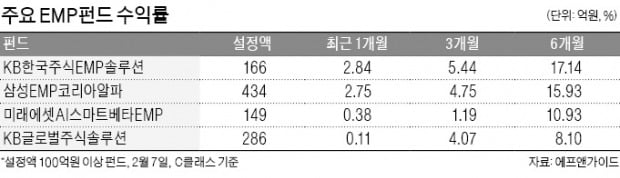

성과도 좋다. 설정액 100억원 이상 EMP 중 ‘KB한국주식EMP솔루션’의 최근 6개월 수익률은 17.14%(C클래스, 2월 7일 기준)에 달한다. ‘삼성EMP코리아알파(15.93%)’ ‘미래에셋AI스마트베타EMP(10.93%)’ 등도 높은 수익률을 자랑한다.

운용사들은 각각 다양한 포트폴리오를 구성해 자산배분 EMP 상품을 내놓을 수 있다. 중소형 운용사들은 비용 부담 등으로 직접 운용하기보다는 해외 펀드에 재간접투자하는 자산배분 상품을 내놓았다. 대형 운용사들은 각사에서 내놓은 ETF를 EMP 펀드에 담으면서 시장 지배력을 높이는 효과를 거두고 있다.

김기덕 삼성자산운용 디지털 솔루션 TF 매니저는 “EMP는 해외 자산 ETF를 매매하기 때문에 상대적으로 비용이 적게 들어가고 펀드 규모가 크지 않아도 운용할 수 있다”며 “부동산, 인프라 등에 직접 투자했을 때 생길 수 있는 유동성 문제도 해결할 수 있다”고 말했다.

시장의 관심이 커지면서 대체투자, 인컴형 등으로 종류도 다양해지고 있다. 주식, 채권을 지역별로 분산하는 EMP 펀드뿐 아니라 리츠, 인프라, 부동산 등 대체투자 영역에 투자하는 EMP 펀드로 확대되고 있다.

문영식 NH아문디자산운용 전무는 “글로벌 초저금리 시대에 장기적으로 안정적인 수익을 기대해 볼 수 있는 대체투자에 대한 수요가 늘고 있다”며 “주식, 채권과의 분산투자 효과도 높이고, 글로벌 대체자산의 낮은 유동성이라는 단점을 상쇄할 수 있는 ETF를 활용하기 때문에 개인투자자들에게 유용한 상품이 될 것”이라고 말했다.

강영연 기자 yykang@hankyung.com

![[돈되는 보고서]테슬라 1000달러 눈 앞…2차전지 ETF도 '들썩'](https://img.hankyung.com/photo/202002/AA.21662424.3.jpg)