한은 "자영업자 채무불이행 시스템 전이위험 2015년부터 커져"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

'빚 돌려막기' 하는 다중채무자 증가한 영향

자영업자 가운데 여러 금융기관에 빚을 진 다중채무자가 늘어나며 이들의 채무불이행 위험이 2015년부터 커졌다는 분석이 나왔다.

한국은행은 16일 '금융업권별 소비자신용 네트워크를 활용한 시스템 리스크 분석' 보고서에서 "자영업자의 채무불이행에 따른 시스템 리스크가 2015년 3분기 이후 상승세를 나타냈다"고 밝혔다.

이 연구는 2012년 3월∼2017년 6월 한은 가계 부채 자료를 토대로 여러 금융기관과 거래하는 차주가 대출을 갚지 못했을 때 은행, 저축은행, 카드사 등에 미치는 손실을 추정했다.

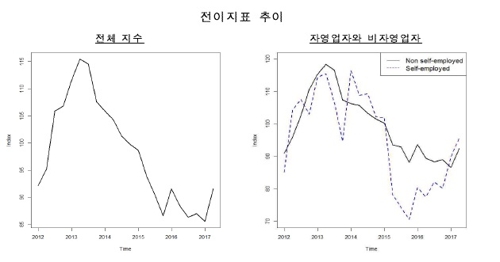

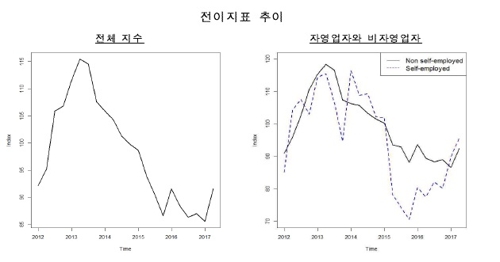

자영업자의 채무불이행이 여러 금융권에 미치는 영향을 지수화(2012=100)한 결과, 이 지수는 대체로 하락하다 2015년 3분기부터 오르기 시작했다.

이는 2015년 하반기부터 자영업자 가운데 은행, 저축은행, 카드사 등 여러 금융기관에서 빚을 진 다중채무자가 증가한 영향으로 보인다.

다중채무자는 대출 규모가 크고 빚 돌려막기를 하고 있을 가능성이 크기 때문에, 이들이 돈을 갚지 못할 경우 여러 금융기관이 손실을 보게 된다.

다만 자영업자의 채무불이행에 따른 위험 정도는 저축은행 사태의 여파가 남아있던 2012년보다는 낮았다.

2011년 저축은행 부실 사태로 2011년∼2012년 상반기까지 전체 저축은행의 19%(20개)가 영업정지됐다.

정호성 한은 경제연구원 연구위원은 "은행, 저축은행, 카드사 등 여러 금융기관에서 대출을 받은 자영업자가 2015년 이후 늘어난 것으로 보인다"고 말했다.

전체 차주를 기준으로 보면 채무불이행에 따른 시스템 리스크는 기준금리 인하 시기(2012년 7월∼2016년 6월)에 하락세를 이어가다 2017년 이후 소폭 상승했다.

한편 차주가 돈을 갚지 못했을 때 은행, 저축은행, 카드사 등 각각의 금융기관이 입는 손실 정도를 비교한 결과, 저축은행이 입는 손실이 상대적으로 더 컸다.

저축은행의 경우 대출금액은 은행에 비해 작지만, 차주의 채무불이행 위험이 높아 기대손실액(채무불이행 위험*대출금액)이 컸다.

정 연구위원은 "자영업자의 시스템 리스크가 2015년 하반기 이후 상승세를 보여 이에 대한 모니터링을 강화할 필요가 있다"며 "은행 이외 저축은행의 건전성 추이도 유의해야 한다"고 밝혔다.

/연합뉴스

한국은행은 16일 '금융업권별 소비자신용 네트워크를 활용한 시스템 리스크 분석' 보고서에서 "자영업자의 채무불이행에 따른 시스템 리스크가 2015년 3분기 이후 상승세를 나타냈다"고 밝혔다.

이 연구는 2012년 3월∼2017년 6월 한은 가계 부채 자료를 토대로 여러 금융기관과 거래하는 차주가 대출을 갚지 못했을 때 은행, 저축은행, 카드사 등에 미치는 손실을 추정했다.

자영업자의 채무불이행이 여러 금융권에 미치는 영향을 지수화(2012=100)한 결과, 이 지수는 대체로 하락하다 2015년 3분기부터 오르기 시작했다.

이는 2015년 하반기부터 자영업자 가운데 은행, 저축은행, 카드사 등 여러 금융기관에서 빚을 진 다중채무자가 증가한 영향으로 보인다.

다중채무자는 대출 규모가 크고 빚 돌려막기를 하고 있을 가능성이 크기 때문에, 이들이 돈을 갚지 못할 경우 여러 금융기관이 손실을 보게 된다.

2011년 저축은행 부실 사태로 2011년∼2012년 상반기까지 전체 저축은행의 19%(20개)가 영업정지됐다.

정호성 한은 경제연구원 연구위원은 "은행, 저축은행, 카드사 등 여러 금융기관에서 대출을 받은 자영업자가 2015년 이후 늘어난 것으로 보인다"고 말했다.

전체 차주를 기준으로 보면 채무불이행에 따른 시스템 리스크는 기준금리 인하 시기(2012년 7월∼2016년 6월)에 하락세를 이어가다 2017년 이후 소폭 상승했다.

한편 차주가 돈을 갚지 못했을 때 은행, 저축은행, 카드사 등 각각의 금융기관이 입는 손실 정도를 비교한 결과, 저축은행이 입는 손실이 상대적으로 더 컸다.

저축은행의 경우 대출금액은 은행에 비해 작지만, 차주의 채무불이행 위험이 높아 기대손실액(채무불이행 위험*대출금액)이 컸다.

정 연구위원은 "자영업자의 시스템 리스크가 2015년 하반기 이후 상승세를 보여 이에 대한 모니터링을 강화할 필요가 있다"며 "은행 이외 저축은행의 건전성 추이도 유의해야 한다"고 밝혔다.

/연합뉴스

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)