엔엠티 인수한 네패스신소재…'실적보장' 조건 내건 까닭

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

올해 관리종목 위기 처하자

확실한 실적 버팀목 마련 의도

주가 이달에만 12.3% 올라

확실한 실적 버팀목 마련 의도

주가 이달에만 12.3% 올라

이날 코스닥시장에서 네패스신소재는 180원(2.44%) 오른 7570원에 마감했다. 4거래일 연속 상승하면서 이달에만 12.31% 올랐다. 최근의 상승세는 네패스신소재가 수소차 전지 소재업체 엔엠티의 지분 100%를 70억원(4만 주)에 지난 1일 인수했다고 발표한 게 요인으로 작용했다는 분석이다. 인수대금은 보유현금 40억원과 30억원 규모 전환사채(CB) 대용납입을 통해 지급됐다. 앞서 네패스신소재는 김영호 엔엠티 대표를 대상으로 30억원 규모의 CB를 발행했다.

시장에선 네패스신소재가 매우 유리한 조건으로 엔엠티를 인수한 점에 주목하고 있다. 2014년 설립된 엔엠티는 수소차 전지용 음극재와 분리막 코팅 시스템을 만든다. 지난해 매출 65억원, 순이익 8억8000만원을 냈다.

네패스신소재는 엠엔티에 주가수익비율(PER) 7~8배를 적용해 인수금액을 책정했다. 증권업계 관계자는 “4차 산업혁명 테마에 속한 수소차 업종 내 업체들의 평균 PER이 수십 배에 달하는 점을 감안하면 매우 싼값에 사들인 것”이라고 설명했다.

엔엠티를 인수하기 위해 네패스신소재가 발행한 CB에 적용된 특약도 회사에 유리한 조건이다. 금융감독원에 따르면 CB 인수자인 김 대표는 올 9월부터 2021년 12월까지 일정 수준의 엔엠티 매출과 영업이익을 보장했다.

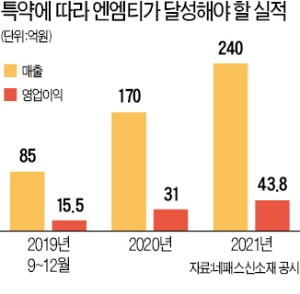

올해 9~12월에 달성해야 할 보장 매출과 영업이익은 각각 85억원, 15억5000만원이다. 2021년에는 각각 240억원, 43억9000만원을 보장 매출과 영업이익으로 내걸었다. 만약 엔엠티가 해당하는 기간에 사전에 보장한 실적의 90% 이상을 달성하지 못하면 이번에 체결한 주식인수 계약의 매매대금을 조정하고, 조정된 금액의 차액만큼 CB를 소각하기로 했다. 엔엠티가 보장한 실적을 달성하지 못하면 김 대표가 손해를 보는 구조다.

증권업계에선 네패스신소재가 우량업체를 합병한 뒤 어떻게든 연내에 흑자전환시키겠다는 의지가 강한 것으로 보고 있다. 지난 1분기에 네패스신소재는 9억원의 영업손실을 냈다. 이 회사는 2016~2018년 3년 연속으로 영업손실이 이어졌다. 한국거래소 규정에 따르면 코스닥 상장사는 4년 연속으로 별도기준 영업손실을 내면 관리종목에 지정된다.

김동현 기자 3code@hankyung.com

![[스타워즈 화제주]5G 수혜주 주목…에스넷·알엔투테크놀로지·네패스신소재 '급등'](https://img.hankyung.com/photo/201904/99.18638999.3.jpg)