"NEW, 배급사 넘어 제작사 역할까지…목표가↑"-이베스트

이 증권사 김현용 수석연구원은 “NEW의 올해 배급 매출은 지난해보다 8.5% 오른 588억원, 제작 매출은 83.3% 뛴 471억원 수준으로 매출 비중이 배급 30%, 제작 24%가 될 것”이라며 “제작·배급·유통의 콘텐츠 서플라이체인 전반을 아우르게 됐다”고 말했다.

특히 제작 비중 확대에 주목했다. 김 수석연구원은 “2016년 ‘태양의 후예’로 시작한 NEW의 드라마 제작업이 본격화했다. 작년 ‘미스 함무라비’ ‘뷰티 인사이드’를 모두 흥행시키며 연착륙한 것으로 판단된다”고 했다.

올해 첫 작품은 다음달 말부터 JTBC에서 방영될 시즌제 정치물 ‘보좌관’(이정재·신민아 주연). 그는 “시즌제 대작 포문을 연다. 넷플릭스가 글로벌 방영권 인수를 위해 막바지 협상 중으로 파악된다”면서 “영화도 안전 마진이 보장되는 사업으로 6월 개봉하는 ‘비스트’ 등 2~3편을 제작할 계획”이라고 덧붙였다.

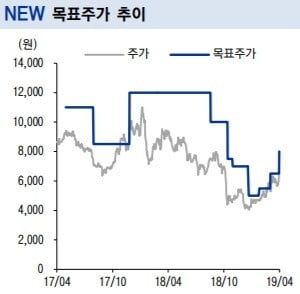

김 수석연구원은 “NEW의 드라마·영화 제작만 올해 5~6편에 달할 것이다. 제작사 가치를 반영한 2020년 이익 전망치 20% 상향에 따라 목표가도 올린다”며 “제작 매출 급증, 드라마 마진 레버리지 효과, 영화 총제작비 전년 대비 50% 감소 등이 긍정적 포인트”라고 설명했다.

김봉구 한경닷컴 기자 kbk9@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)