옐런 "12년 만에 美 국채 장·단기 금리 역전…경기침체 아닌 금리인하 신호일 것"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

'R의 공포' 반박한 옐런 前 Fed 의장

지금은 수익률곡선 매우 평탄

이런 상황서 금리역전 쉽게 발생

"Fed 올 금리인하 확률 70%이상"

지금은 수익률곡선 매우 평탄

이런 상황서 금리역전 쉽게 발생

"Fed 올 금리인하 확률 70%이상"

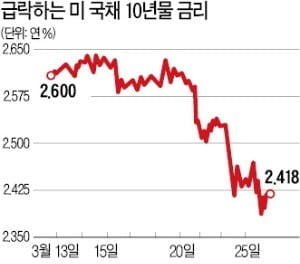

옐런 전 의장은 미 국채 10년물과 3개월물 수익률곡선 역전과 관련해 25일(현지시간) “침체의 전조로 보지 않는다”며 “과거와 달리 수익률곡선이 평탄화하고 있고 이런 상황에선 역전도 더 쉽게 발생할 것”이라고 지적했다. 크레디트스위스가 주최한 홍콩 투자콘퍼런스에 참석한 그는 그러면서 “침체를 야기할 일련의 과정을 알리는 신호가 아닌 것은 분명하다”며 “금리 역전은 오히려 Fed가 언젠가 금리를 인하할 필요가 있다는 신호일 가능성이 있다”고 말했다.

과거 국채 장기물은 만기가 길어 불확실성이 커지는 만큼 금리가 더 높게 형성되는 ‘기간 프리미엄’이 단기 채권보다 확연하게 높았다. 하지만 2008년 세계 금융위기 이후 대규모로 돈을 푸는 양적완화(QE)를 거치면서 그 차이는 빠르게 좁혀졌다. 저금리 상황이 지속되면서 채권의 기간 프리미엄이 축소된 것이다.

3개월물 금리는 1.4bp 하락하는 데 그쳐 연 2.445%로 마감했다. 이에 따라 3개월물 금리는 10년물보다 2.7bp 높게 형성됐다. 장중엔 역전됐지만 종가는 나란히 연 2.459%로 마감한 지난 22일과 달리 이날은 종가 기준으로도 금리가 역전됐다. 당시 미 증시는 장중 금리 역전에도 경기 침체 가능성이 제기되며 크게 출렁였다. 하지만 옐런 전 의장은 “미 경제의 성장 속도가 둔화한 것은 사실이지만 침체 상황에는 직면하지 않을 것”이라고 밝혔다.

찰스 에번스 시카고연방은행 총재 역시 같은 행사에서 “금리 역전에 대한 시장 불안을 이해할 수 있다”면서도 “경기 침체 우려로 패닉에 빠질 이유는 없다”고 말했다. 그는 “장기 금리는 지속적으로 하락해왔다”며 “일부는 구조적인 것으로 성장세 하락, 실질 이자율 하락 등과 관련이 있다”고 덧붙였다.

골드만삭스는 22일 수익률곡선 역전이 발생한 뒤 고객들에게 메모를 보내 “올해 1분기 미국의 실질 국내총생산(GDP) 증가율은 0.7%에 불과하겠지만 2분기에는 3%로 크게 상승할 것”이라고 낙관했다. 골드만삭스는 연방정부 셧다운(일시 업무 정지) 종료, 계절적 요인이 경기 회복에 긍정적으로 작용할 것으로 내다봤다. JP모간체이스도 “경기 위험은 커지고 있지만 지금 예상 시나리오에서 리세션은 없다”고 밝혔다.

침체 신호로 광범위하게 쓰이는 2년물과 10년물 수익률곡선은 아직 역전되지 않고 있다. 2년물 국채 금리는 이날 7.8bp 급락해 연 2.254%에 거래됐다. 2년물과 10년물 금리 격차는 전일 12.7bp에서 이날 16.4bp로 오히려 확대됐다.

Fed가 머지않아 기준금리 인하에 나설 것이라는 시장 기대는 점점 더 커지고 있다. 2007년 이후 12년 만에 처음 장·단기 금리 역전 현상이 나타나면서 Fed가 경기 둔화를 막는 조치를 취할 것이란 관측이다. 이날 시카고상품거래소(CME) 연방기금금리 선물시장에서 투자자들은 Fed가 연내 금리를 내릴 확률을 70.2%로 전망했다. 전 거래일 54%, 한 달 전 13%에서 대폭 높아진 것이다. 로이터통신은 “장·단기 금리 역전으로 Fed의 금리 인하가 가까워진 듯하다”고 보도했다.

뉴욕=김현석 특파원 realist@hankyung.com

![[초점]비둘기 FOMC에도 엇갈린 전망…"非미국자산 주목"](https://img.hankyung.com/photo/201903/ZA.19217178.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)