K-뷰티 또 대박신화 예고

펌텍, 지난해 영업이익 191억

지분 100% 매각 나서

베인·블랙스톤 등 대거 참여

"글로벌 네트워크 활용해 회사가치 단숨에 제고" 자신감

30일 투자은행(IB)업계에 따르면 펌텍코리아 인수전에 베인캐피털, 블랙스톤, TPG 등이 참여했다.

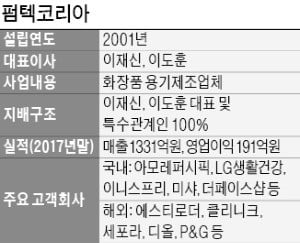

펌텍코리아는 화장품용 디스펜서와 진공 용기를 전문으로 생산하는 업체다. 2001년 설립된 신생 회사지만 단숨에 국내 시장의 10.8%를 점유하는 2위 업체로 올라섰다. 아모레퍼시픽, LG생활건강, 이니스프리, 미샤, 더페이스샵 등 국내 화장품업체 외에 에스티로더, 클리니크, 세포라, 디올, P&G 등 글로벌 기업도 고객사로 두고 있다. 지난해 매출은 1331억원, 영업이익은 191억원이었다. 창업자인 이재신 대표와 두 아들 등 특수관계인이 지분 100%를 갖고 있다. 70대인 이 대표가 상속 문제 때문에 회사를 정리하려는 것으로 알려졌다.

펌텍코리아의 매각 희망가격은 상각전영업이익(EBITDA)의 20배를 웃돈다. 업계 1위인 코스닥시장 상장사 연우의 주가가 10배 수준에서 거래되는 점을 고려하면 싼 가격은 아니다. 그런데도 글로벌 PEF들이 펌텍코리아를 탐내는 것은 자신들의 글로벌 네트워크를 활용해 회사 가치를 단숨에 두 배 이상 끌어올릴 수 있다는 자신감 때문인 것으로 풀이된다.

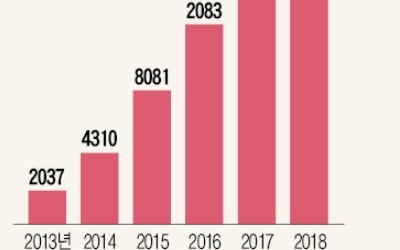

2016년 기준 국내 화장품 용기 시장 규모는 9878억원으로 지난 5년간 연평균 7.4% 성장했다. 매출은 연우보다 작지만 영업이익은 두 배 이상 많다는 점도 펌텍코리아의 가치를 높게 평가하는 이유다.

펌텍코리아는 한국투자증권과 상장(IPO) 추진도 협의하고 있는 것으로 알려졌다. 다만 대주주로서 매각할 경우 IPO보다 두 배가량 많은 자금을 확보할 수 있기 때문에 상장을 추진할 가능성은 높지 않은 것으로 분석된다.

정영효 기자 hugh@hankyung.com