소수 지분으로 간판기업 위협

지분 공시의무 없는 5% 미만 확보

현금 많고 배당 적은 기업 정조준

외국인 투자자들과 연대해 공세

투기자본과 싸울'방패'찾아야

거센 공격에 '백기사 모시기' 탄력

기업간 우호주주 관계 늘어날 듯

차등의결권·포이즌필 도입도 시급

곳곳에 숨어 있는 복병들

글로벌 투자은행(IB) JP모간에 따르면 지난해 아시아 지역에서 행동주의 펀드들이 기업 경영에 개입한 사례는 106건으로 집계됐다. 2011년(10건)에 비해 10배 이상으로 늘어난 규모다. 이 가운데 한국 기업을 대상으로 한 사례는 24건이다.

한 미국계 로펌 변호사는 “글로벌 헤지펀드끼리는 정보 교류가 활발하다”며 “유명한 헤지펀드가 어느 기업에 투자했다는 소문이 돌면 다른 펀드들도 지분을 사들여 암묵적으로 연대하는 경우가 많다”고 전했다.

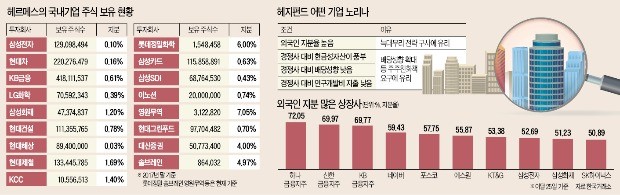

헤르메스는 지난해 말 현재 삼성전자 롯데정밀화학 KCC 이노션 등 국내 17개 상장사 주식을 보유하고 있다. 이들 지분 보유 목적을 ‘단순 투자’로 밝히고 있는 만큼 당장 공격에 나설 가능성은 크지 않다. 하지만 인수합병(M&A)이나 지배구조 개편 과정에서 단기 차익을 노려 공세로 전환할 가능성이 있다는 게 IB업계의 관측이다.

외국인주주·현금 많은 기업 노려

국내 대기업 중 상당수는 행동주의 헤지펀드의 늑대무리 전략에 무방비로 노출돼 있다는 분석이 나온다. 이들 헤지펀드가 외국인 지분이 많거나 현금성자산이 많은 기업 등을 정조준하고 있기 때문이다.

지난 23일 기준으로 대주주 지분이 20%를 밑도는 동시에 외국인 주주 지분이 40%를 웃도는 상장사는 하나금융지주(외국인 지분 72.05%) 신한금융지주(69.97%) KB금융지주(69.77%) 네이버(59.43%) 포스코(57.75%) 등이다.

현금과 자사주가 많으면서 배당성향이 낮은 기업들도 행동주의 헤지펀드의 집중 공략 대상이다. 노미리 동아대 교수는 ‘헤지펀드 행동주의가 증가한 원인과 대응방안’을 통해 △배당 성향이 낮지만 현금성자산이 많으며 △연구개발비(R&D) 비중이 경쟁사 대비 낮고 △기관투자가 보유 지분이 많은 기업 등이 헤지펀드 먹잇감이 될 가능성이 높다고 분석했다.

헤지펀드는 이들 기업에 배당을 늘리고 자사주를 소각하라고 요구해 투자 수익을 끌어올린다.

엘리엇은 2016년 삼성전자의 보유 현금성자산이 77조원으로 경쟁사보다 많다며 30조원의 특별 현금배당을 주장한 데 이어 최근 현대차에도 비슷한 이유로 배당을 높이라고 요구했다.

기업 경영권 방어 수단 시급

해외 헤지펀드들의 위협이 커지면서 포이즌필, 차등의결권 등 선진국 수준의 기업 경영권 방어 수단을 도입해야 한다는 목소리도 높다. 포이즌필은 적대적 M&A나 경영권 침해 시도가 있으면 대주주에게 시가보다 싼 가격에 신주를 발행하는 제도다. 차등의결권 제도는 대주주 등이 보유한 주식에 보다 많은 의결권을 부여하는 것이다.

한국상장사협의회와 코스닥협회는 최근 “일부 행동주의 펀드가 상장사들의 경영권을 심각하게 위협하고 있다”며 경영권 방어 제도 도입을 촉구했다.

기업들은 적극적으로 ‘백기사’(경영권 방어를 돕는 우호주주) 모시기에 나서야 한다는 지적도 나온다. 1999년 미국계 헤지펀드 타이거펀드가 SK텔레콤을 공격한 이후 2000년대 중반 들어 포스코 SK텔레콤 KT&G 현대중공업 등은 자사주를 서로 넘기며 백기사 관계를 맺었다. 우리은행은 포스코 지분 1%, 포스코는 우리은행 지분 3%를 서로 보유하고 있다. SK(주)는 쿠웨이트투자청, SK이노베이션은 일본 정유기업인 JXTG홀딩스, 삼성화재는 도쿄해상 등 외국계 기업을 우호주주로 두고 있다.

김익환 기자 lovepen@hankyung.com

![0.004% 덕분에 실업률 골디락스…지속된 상승, 지쳤다? [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202412/01.38867582.3.png)