8일 국제금융협회(IIF)에 따르면 지난달 16일 이후 신흥국에서의 자금 유출 속도는 13년 긴축 발작 당시보다 빠르다.

이 연구원은 "유동성의 공급 주체는 중앙은행이 아닌 시중은행이어서 정책금리 인상에도 상업은행의 대출이 늘어날 경우 시중 유동성은 확대된다"며 "실제로 중앙은행 긴축과 신용 사이클 팽창은 어느 정도 동일한 방향성을 나타낸다"고 했다.

그는 "금리는 절대적 지표가 아니라 경기 상황을 감안하고 진단해야 하는 상대적 지표이기 때문"이라며 "이러한 맥락에서 현재 미국 내 급격한 유동성 위축 현상은 관찰되지 않는다"고 전했다.

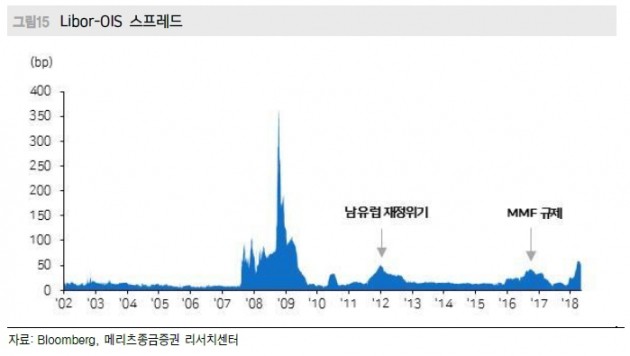

올해 들어 은행간 자금시장의 유동성 및 신용위험 수준을 나타내는 리보(Libor)-OIS(overnight index swap) 스프레드 확대가 시장의 이목을 끌었다. 이는 통상적으로 단기자금시장에서 달러 유동성 축소를 의미하는 신호로 받아들여진다. 2008년 금융위기 당시 신용위험이 급증하면서 스프레드가 300bp를 상회한 적이 있다.

그는 "지난해 한국을 비롯한 신흥국 증시의 강세는 약달러를 기반으로 한 글로벌 유동성 유입의 결과였다"며 "이러한 기조가 전환된 것이 아니라면 신흥국 증시의 반등은 가능하다"고 분석했다. 다만 달러 약세 재개, 이익 전망 개선의 두 가지 조건이 필요하다고 덧붙였다.

정형석 한경닷컴 기자 chs8790@hankyung.com