2008년부터 신뢰관계 구축

확보 자금, 계열사 대출금 상환

해외 바이오기업 인수 나설 듯

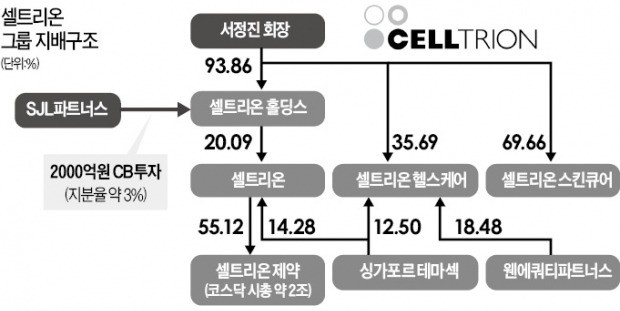

1일 바이오 및 IB업계에 따르면 셀트리온홀딩스는 임 대표의 투자회사인 SJL파트너스가 조성한 프로젝트 펀드를 대상으로 2000억원 규모의 전환사채(CB)를 발행하는 본계약을 지난달 28일 체결했다. CB를 보통주로 전환하면 SJL파트너스는 셀트리온홀딩스의 지분 약 3%를 보유하는 2대 주주가 된다. 셀트리온홀딩스는 현재 서 회장(보유 지분 93.86%)과 특수관계인이 지분 100%를 보유하고 있다.

IB업계는 1995년부터 2015년까지 20년간 한국 JP모간을 이끈 임 대표 합류로 셀트리온그룹의 숙원인 해외 바이오 기업 M&A가 가시권에 들어왔다는 데 더 큰 의미를 부여하고 있다. 서 회장은 지난해 9월 셀트리온의 유가증권시장 이전상장안이 임시 주주총회를 통과한 뒤 주주들에게 “M&A에 역점을 두고 있다”며 “좋은 (제약) 파이프라인을 보유한 회사나 우리 제품을 좀 더 잘 파는 마케팅 역량을 가진 회사를 인수할 계획”이라고 말했다.

셀트리온은 지난해 초부터 신약 개발 가능성이 큰 후보 물질을 가진 바이오벤처나 제약사를 인수하기 위해 활발하게 접촉해왔다. 해외 제약 유통회사를 인수해 다국적 제약사에 의존하던 유통 구조를 바꾸는 것도 서 회장 목표다. 셀트리온의 대표 제품인 램시마 판권은 미국 제약사 화이자가 갖고 있다. M&A뿐 아니라 임상 1, 2상까지 진행된 후보물질을 도입하는 기술이전(라이선스인)도 추진 중이다. 복제약(바이오시밀러)을 넘어 신약 개발까지 도전하겠다는 목표다.

서 회장과 임 대표는 셀트리온이 나스닥 상장을 추진하다 코스닥으로 방향을 튼 2008년부터 친분을 맺어왔다. 당시 임 대표가 서 회장에게 조언을 아끼지 않은 것으로 전해진다. 임 대표는 2011년 JP모간 계열 사모펀드(PEF)인 원에쿼티파트너스가 셀트리온헬스케어 지분 22.84%를 사들이는 데도 결정적인 역할을 했다. 2013년 셀트리온의 해외 CB 발행(3억달러)도 자문했다. 셀트리온이 부실 회계 의혹을 받으며 공매도 세력에 시달리던 때여서 임 대표에 대한 서 회장의 신뢰가 깊은 것으로 알려졌다.

임 대표도 이번 거래를 위해 유럽계 대형 PEF 운용사인 CVC캐피털 한국 회장 자리를 던지고 투자회사를 창업하는 승부수를 던졌다.

정영효 기자 hugh@hankyung.com