세계 기업빚 21조달러 사상 최대

강달러 본격화하면 상환 부담 가중

브라질 등 신흥국은 3조달러 육박

단기대출 많아 '신용 리스크' 우려

재융자 못받는 기업 속출할 수도

정크본드 시장선 이미 '뭉칫돈' 썰물

◆달러화 표시 채권 발행 급증

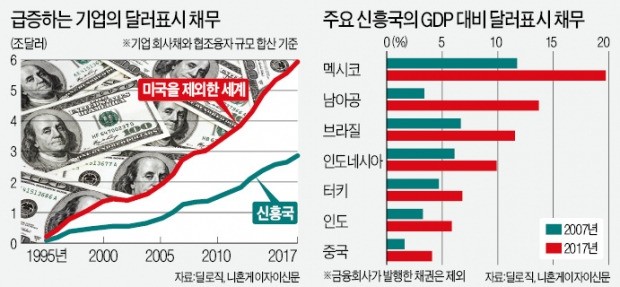

금융정보업체 딜로직에 따르면 지난해 말 금융기관과 정부 산하 공기업을 제외한 세계 전체 기업이 은행과 기관투자가로부터 빌린 자금(회사채 및 협조융자 합산 기준)은 21조856억달러(약 2경2508조원)로 사상 최대를 기록했다.

이 중 미국을 제외한 각국 기업의 달러 채무는 10년 전의 두 배를 웃도는 5조9150억달러(약 6416조원)에 육박했다. 2008년 금융위기를 극복하기 위해 Fed가 양적 완화 정책으로 달러를 대거 공급한 가운데 기업들이 달러화 표시 채권을 발행하거나 달러 융자를 받은 결과다.

기관투자가들의 ‘러브콜’을 받아온 신흥국 기업의 달러 채무는 2조8350억달러(약 3030조원)로 사상 최대치를 경신했다. 고바야시 고지 미즈호종합연구소 연구원은 “2019년까지 신흥국 달러 부채 상환이 늘어날 것”이라고 추산했다.

달러 채무는 달러화 강세 때 더 큰 부담이 된다. 달러 채무 상환 때 달러화 가치가 빌렸을 때보다 높아지면 그만큼 상환용 달러로 바꿔야 할 자국 통화는 늘어난다. 주요 통화 대비 달러화 가치는 전고점인 2016년 12월보다 13% 이상 떨어졌다. 그러나 Fed가 기준금리 인상을 가속화하면 달러가 강세로 전환할 가능성이 있다.

◆브라질 멕시코 등 신흥국에 경고등

지난해 기관투자가들의 ‘투자관광’이 이어졌던 신흥국 달러 채무가 ‘뇌관’으로 지적된다. 멕시코와 남아프리카공화국은 최근 10년간 경제성장률 이상으로 달러화 표시 채무를 쌓아올렸다.

브라질도 국내총생산(GDP) 대비 달러화 표시 채무가 급증했다. 지난달 국제신용평가회사 S&P는 재정건전성 개선이 지연된 영향 등을 이유로 브라질 국채 신용등급을 한 단계 강등했다. 브라질에서 대규모 자본유출이 일어나면 기업과 정부는 달러 자금을 재융자받기가 곤란해질 우려가 있다는 이유에서다.

중국의 채무 상황도 투자자들의 우려를 키우고 있다. 중국의 달러 채무는 GDP 대비 4% 정도지만 금액 기준으로는 지난해 말 4900억달러로 일본(1495억달러)의 세 배다. 1997년 아시아 통화위기를 겪은 태국 인도네시아 등 아시아 각국은 외환보유액을 당시의 7배(2조4000억달러) 수준으로 늘리며 위기 시 ‘자국통화 매수, 달러 매도’에 대비하고 있다.

하지만 신용등급이 낮은 기업의 달러화 표시 채권이 도화선이 될 수 있다는 지적이 나온다. 급격한 달러 강세로 거액의 달러를 조달하는 기업과 금융회사의 신용등급이 하락하고 자국 통화가치가 떨어지는 ‘악순환’에 빠질 수 있다고 니혼게이자이신문은 지적했다.

◆정크본드 투자심리 위축

시장의 관심사는 Fed가 올해 세 차례 금리 인상안을 유지하느냐, 아니면 금리 인상을 네 차례까지 늘리느냐 여부다. 미국 장기금리가 상승 추세를 보이는 만큼 수년 전 연 1%대이던 대출 기준금리가 재융자 시엔 연 3% 전후로 치솟을 가능성도 있기 때문이다.

지난달 국제금융협회(IIF)는 “올해 신흥국의 재융자 리스크가 크다”고 경고했다. 구로다 하루히코 일본은행 총재도 달러 채무에 대해 “간과할 수 없는 취약점”이라고 우려했다. 신용도가 낮은 신흥국 기업 대출은 1년 이하 단기 대출이 많다. 인프라 투자 등 공사 기간이 긴 사업용도로 빌린 자금을 재융자하는 데 실패하는 기업이 나올 수 있다는 우려가 팽배하다.

Fed가 예상보다 공격적인 금리 인상에 나설 것이란 우려로 인해 신용등급이 낮은 정크본드 시장의 투자심리는 오그라들었다. 펀드정보업체 EPFR글로벌에 따르면 지난 8~14일 하이일드채권펀드에서 108억9000만달러가 순유출됐다. 역대 두 번째로 많은 자금 이탈이다.

파이낸셜타임스는 “차입 비율이 높은 기업들은 고금리 상황에서 만기가 도래한 채권을 차환하는 데 어려움을 겪을 수 있다”고 보도했다.

허란 기자 why@hankyung.com