글로벌 PEF들 '눈독'

CVC캐피털·KKR 등 참여 검토

SK·LG 등 대기업도 후보군

2018년 초 거래 마무리 계획

국내 2위 보안업체 ADT캡스가 기업 인수합병(M&A) 시장에 매물로 나왔다. 미국계 사모펀드(PEF) 칼라일이 2014년 5월 미국 보안업체 타이코로부터 19억3000만달러(약 2조1000억원)에 인수한 지 3년여 만에 투자 회수(엑시트)에 나서면서다.

IB업계는 ADT캡스의 매각 가격이 3조원을 훌쩍 넘을 것으로 보고 있다. 국민은행 한국투자증권 등 금융회사들은 지난 5월 ADT캡스 인수금융 차환(리파이낸싱) 거래를 통해 칼라일에 1조7750억원을 빌려주면서 60%의 담보인정비율(LTV)을 적용했다. 지난해 말 실적을 기준으로 ADT캡스의 100% 지분 가치를 2조9600억원으로 평가한 셈이다. 10% 이상 개선될 것으로 예상되는 올해 실적을 기준으로 하면 지분 가치는 3조2000억원에 달할 전망이다.

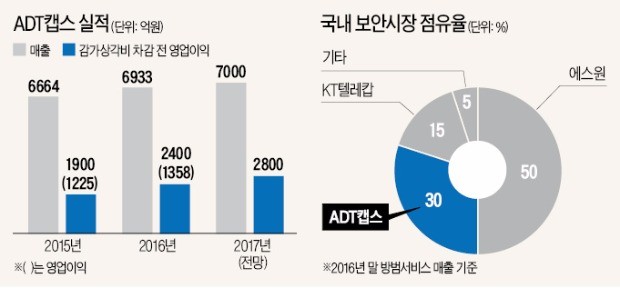

칼라일 인수 당시인 2014년 1900억원이었던 ADT캡스의 감가상각비 차감 전 영업이익(EBITDA)은 올해 말 2800억원에 달할 것으로 예상된다. 인수 당시와 같이 11배의 상각 전 영업이익 대비 총기업가치(EV/EBITDA) 배수를 적용하면 총 기업가치는 3조800억원 수준이다. 이 회사에는 차입금이 없다.

ADT캡스 인수전은 최대 10조원 규모의 아시아 펀드를 새로 조성한 글로벌 PEF가 물량전을 벌이는 가운데 국내 대기업이 뒤를 쫓는 구도가 될 것으로 보인다. CVC캐피털과 콜버그크래비스로버츠(KKR), 텍사스퍼시픽그룹(TPG), 베인캐피털 등이 PEF 후보군이다. 대기업 중에는 SK그룹과 LG그룹이 후보로 꼽힌다

글로벌 PEF들이 ADT캡스에 눈독을 들이는 건 국내 보안시장의 안정적인 성장세 때문이다. 한국정보보호산업협회(KISIA)는 지난 3년간 연평균 7% 이상 성장해온 국내 보안시장이 2021년까지 비슷한 성장세를 유지할 것으로 예상했다. 1인 가구가 늘면서 가구 수가 급증하고 있는 데다 잇따른 흉악범죄로 가정용 보안시장 수요가 증가하고 있어서다. 무인화와 자동화 비중이 높아지면서 기밀 정보를 지키려는 기업 수요도 꾸준히 늘고 있다.

모바일 기기, 사물인터넷(loT) 등 다른 산업과 융합해 새로운 사업 모델로 확장할 수 있다는 점도 글로벌 PEF가 관심을 갖는 이유다. 특히 한국과 일본은 미국 등 다른 시장과 달리 출동 서비스가 있어 사업 확장성이 더욱 뛰어나다는 분석이다. IB업계 관계자는 “일본 1위 보안회사인 세콤은 출동 서비스를 활용해 개인경호, 노인돌봄 서비스 등 신사업을 발굴하고 사업영역을 보험과 의료분야로 넓혔다”며 “그 결과 전체 매출에서 보안이 차지하는 비중이 절반 수준에 불과하다”고 말했다.

다수 기업이 경쟁하는 미국과 유럽 시장과 달리 상위 3개 업체가 시장을 과점하고 있다는 점도 PEF엔 매력적이다. 국내 보안시장은 삼성그룹 계열사인 에스원(보안서비스 매출 기준 시장 점유율 50%)과 ADT캡스(30%) KT텔레캅(15%) 등 3개 회사가 과점 구도를 형성하고 있어 진입장벽이 높다.

정영효 기자 hugh@hankyung.com

!["설화수 아니고 마오거핑"…中 화장품 '놀라운 공세' [조아라의 차이나스톡]](https://img.hankyung.com/photo/202412/01.38821554.3.png)