투자 한도 천만원으로 축소

업계 반발에도 원안 고수

"활성화보다 사고예방이 중요"

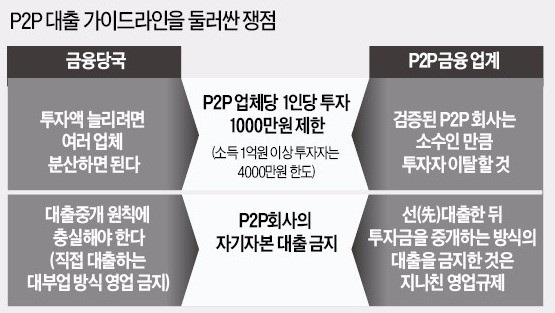

금융위 가이드라인에 따르면 P2P 업체별로 연간 1000만원(건당 500만원)을 투자했으면 추가로 투자할 수 없다. 이자·배당소득이 2000만원을 넘거나 사업·근로소득이 1억원을 넘는 투자자만 예외적으로 4000만원(건당 2000만원)까지 투자할 수 있다. 다만 다른 P2P 업체에는 추가 투자할 수 있다.

빠른 대출을 위해 자기자본으로 대출해준 뒤 투자자를 모집하는 방식의 영업도 금지된다. P2P업체가 직접 대출해주고 이자수익을 올리는 등의 편법 영업을 막기 위해서다.

가이드라인 초안 공개 이후 한국P2P금융협회는 투자 한도 제한과 선(先)대출 금지 도입에 반대하는 의견서를 제출하는 등 반발했다. 그러나 금융당국은 P2P시장이 지나치게 빠르게 성장하고, 금융사고 등 부작용 우려가 커지고 있다는 점을 고려해 원안을 고수했다.

금융위 관계자는 “전산시스템 구축 등에 필요한 시간을 주기 위해 가이드라인 공개 후 3개월의 유예 기간을 준 것”이라며 “한번 신뢰를 잃으면 회복이 어렵기 때문에 안정적인 성장이 중요하다”고 말했다.

P2P금융협회는 가이드라인을 충실히 따르기로 했지만 업체들의 불만은 여전하다. P2P업체 관계자는 “가이드라인이 적용되기 전부터 투자자가 줄어들었다”며 “시행되면 투자 감소세가 가팔라질 것”이라고 우려했다. 또 다른 관계자는 “몇 시간의 시차를 두고 먼저 대출해주는 서비스까지 막으면 ‘30분 내 입금’을 내세우는 대부업체나 저축은행과의 경쟁이 불가능해질 것”이라고 했다.

지난 9일 입법예고된 대부업법 시행령을 통해 P2P대부업체 자본금을 3억원 이상으로 하도록 규제한 데 대한 불만도 쏟아져 나오고 있다. 상당수 P2P업체가 페이퍼컴퍼니 대부업체를 자회사로 설립해 영업하기 때문이다. 그러나 P2P업체가 벤처캐피털에서 투자받은 자금을 대부업 증자에 사용할 수 없게 돼 있어 자본 확충에 어려움이 예상된다.

P2P협회 관계자는 “최근 한 P2P 스타트업(신생 벤처기업)에 투자하려던 벤처캐피털이 ‘금융규제 때문에 전망이 어두워졌다’며 투자를 철회했다”며 “업계 전체가 위기감에 휩싸여 있다”고 말했다.

이현일/김일규 기자 hiuneal@hankyung.com