'호모 헌드레드 시대' 풍요로운 노후…재테크 욕심 내기 앞서 재무설계부터!

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

생애 재무설계

장경영의 재무설계 가이드

장경영의 재무설계 가이드

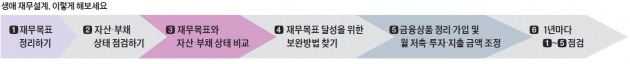

생애 재무설계는 ‘재무목표 정리하기’로 시작한다. 재무목표는 ‘나와 가족의 인생에서 목돈이 필요한 이유’다. 예를 들어 초등학생 자녀가 있는 30대 가장이라면 자녀 대학교육비, 자녀 결혼자금, 부부 노후 생활자금 등을 재무목표로 삼을 수 있다. 몇 년 후 아파트를 사서 내 집 마련의 꿈을 이루고 싶다면 그것도 재무목표가 될 수 있다.

재무목표를 정리한 뒤에는 자산과 부채 상태를 점검해야 한다. 금융자산과 부동산 자산을 종류별로 꼼꼼하게 정리할수록 좋다. 금융자산은 어느 은행에 예금과 적금이 얼마나 있는지, 어떤 펀드, 무슨 주식을 얼마나 갖고 있는지 등을 정리해야 한다. 보험은 생명보험협회나 손해보험협회 홈페이지를 통해 본인과 배우자가 가입한 보험을 조회할 수 있다. 연금자산은 국민연금공단 홈페이지(www.nps.or.kr)에서 국민연금 예상 연금액을, 금융감독원 통합연금포털(100lifeplan.fss.or.kr)에서 퇴직연금과 개인연금 가입 내역을 조회해서 정리하면 된다.

자산부채 정리를 마쳤다면 재무목표와 비교해 보면서 목표 달성이 가능할지, 어렵다면 어떻게 보완할지 궁리해야 한다. 이때 은행 및 보험사가 제공하는 무료 재무진단 서비스를 이용해도 좋다. 아예 재무상담료를 내고 재무설계 전문회사의 유료 서비스를 받을 수도 있다. 자연스럽게 월별 저축과 투자액, 지출액 등을 어떻게 조정해야 할지에 대한 감이 생길 것이다. 여기까지가 생애 재무설계의 1차 작업이다. 2차 작업은 1년마다 자산부채 상태 및 금융상품 수익률을 점검해 필요한 조치를 취하는 것이다. 재무목표에 생긴 변화를 실행방법에 반영하는 것도 2차 작업이다.

이런 생애 재무설계가 귀찮고 번거롭다고 느끼는 사람이 적지 않다. 그래서 ‘다음에 시간되면 하자’고 사실상 포기하는 경우도 많다. 아무리 좋은 것도 머리로만 생각하면 내것이 되지 않는다. 행동으로 옮겨야 한다. 더 많은 독자가 새해 생애 재무설계를 실행하기 바라는 마음으로 실천 의지를 다질 수 있는 팁을 제안한다. 계획된 행동이론(theory of planned behavior)이라는 게 있다. 인간의 행동은 행동하고자 하는 동기(행위의도)에 의해 좌우되고, 이런 행위의도는 ①행동에 대한 태도 ②주관적 규범 ③지각된 통제감 등에 영향을 받는다는 이론이다.

계획된 행동이론으로 생애 재무설계라는 행동을 생각해보자. 위의 ①, ②, ③을 다음과 같은 질문으로 바꿔볼 수 있다. ①생애 재무설계가 나에게 도움이 되는 행동인가 ②내 주변 사람들(특히 나의 신념, 태도, 가치를 결정하는 데 중요한 영향을 미치는 사람들)은 내가 생애 재무설계를 하는 것을 지지하는가 ③나는 생애 재무설계를 할 수 있는 여건(시간적 여유 등)을 갖추고 있는가.

①과 ②는 쉽게 ‘그렇다’로 연결될 수 있다. 하지만 ③은 ‘좋은 건 알겠는데, 시간이 없어’라고 생각하기 쉽다. 시간 핑계로 더 이상 미루지 말고 ③도 ‘그렇다’라고 답해서 생애 재무설계를 시작하자.

장경영 < 한경 생애설계센터장 longrun@hankyung.com >