대출받아 투자…'빚테크족' 기승

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

금리 '사상 최저' 新풍속도

"이자 빼고도 年3~4% 수익"

은퇴자까지 가세…과열 조짐

"이자 빼고도 年3~4% 수익"

은퇴자까지 가세…과열 조짐

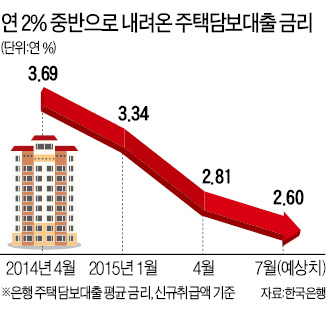

12일 현재 농협은행과 국민은행의 부동산담보대출 금리(10년 만기 기준)는 연 2.56%다. 기준금리 인하로 주택담보대출의 기준이 되는 코픽스가 하향 조정되는 다음달부터는 연 2.3% 선이면 대출받을 수 있다. 시중은행의 부동산담보대출 평균금리도 연 2.81%에서 연 2.6% 안팎으로 낮아질 전망이다.

빚테크족이 처음 등장한 것은 기준금리 연 2% 선이 깨진 지난 3월이다. 일선 프라이빗 뱅커(PB)들에 따르면 주로 시가 10억원 안팎의 고급 아파트에 전세로 사는 전문직들 사이에 빚테크에 대한 입소문이 나기 시작했다. 이들은 전셋값 폭등을 계기로 집을 매입하는 과정에서 필요한 자금보다 2억~3억원 정도를 더 빌려 재테크에 전용했다.

최호선 신한금융투자 압구정지점 PB팀장은 “변호사 회계사 대학교수 등 경제·금융 지식을 갖춘 전문직들이 싼 이자로 마련한 대출금을 공모주, 중국 본토주식 등에 투자하는 경우가 많다”고 말했다.

"금리 오르면 이익 못볼 수도"

최근엔 연금과 이자로 생계를 유지하는 은퇴자들까지 빚테크에 가세하는 분위기다. 잇따른 금리 인하로 이자 수익이 줄자 살고 있는 집을 동원, 가욋돈을 마련하려는 움직임이 나타나고 있다는 설명이다. 은퇴자들은 대부분 주가연계증권(ELS)을 활용해 대출금을 굴리고 있다.

ELS가 빚테크에 널리 활용되는 이유는 다른 상품에 비해 상대적으로 안전하기 때문이다. 지수형 상품들은 2008년 글로벌 금융위기 이후 손실을 낸 사례가 전무하다. 수익이 얼마나 될지 미리 가늠할 수 있다는 점도 ELS가 인기를 끄는 요인 중 하나다. 연 2.3% 금리로 부동산 담보대출 3억원을 조달, 이를 연 7%짜리 지수형 ELS에 투자한다고 가정하면 이자와 세금을 빼고 1086만6000원의 수익이 난다.

빚테크가 적절한 투자 전략인지에 대해선 이견이 많다. 대출을 받아 금융상품을 사는 과정에서 금리 변동에 따른 위험을 별도로 감수해야 해서다. 실제 올 하반기 미국 금리 인상을 기점으로 한국은행도 금리를 올리기 시작할 가능성이 높다는 지적이다. 기준금리가 오르면 물어야 할 대출이자도 늘어난다.

박영호 한국투자증권 분당PB센터 상무는 “ELS의 기초자산인 주요국 주가지수가 지난해보다 20~30%가량 높은 상태”라며 “상품의 안정성이 떨어진 만큼 손실이 날 위험을 경계할 필요가 있다”고 말했다.

송형석/김일규 기자 click@hankyung.com